บทนำ: ทำความเข้าใจหุ้นบุริมสิทธิ (Preferred Stock) คืออะไร?

หุ้นบุริมสิทธิเป็นหนึ่งในเครื่องมือทางการเงินที่มีบทบาทสำคัญในตลาดทุน โดยเฉพาะในประเทศไทยที่นักลงทุนกำลังมองหาสินทรัพย์ที่ให้ทั้งความมั่นคงและผลตอบแทนสม่ำเสมอ บทความนี้จะพาคุณเข้าใจอย่างลึกซึ้งถึงความหมาย คุณสมบัติหลัก ประเภทต่าง ๆ ข้อดีข้อเสีย รวมถึงแนวทางการลงทุนที่เหมาะสมกับนักลงทุนชาวไทย ไม่ว่าคุณจะเป็นผู้เริ่มต้นหรือมีประสบการณ์แล้ว การเข้าใจหุ้นบุริมสิทธิจะช่วยให้คุณตัดสินใจได้อย่างมีข้อมูลและมั่นใจมากขึ้นในโลกของการลงทุน

คำจำกัดความและแนวคิดพื้นฐานของหุ้นบุริมสิทธิ

หุ้นบุริมสิทธิ หรือที่เรียกกันทั่วไปว่า Preferred Stock เป็นตราสารทุนที่ถูกออกแบบมาให้มีลักษณะเฉพาะตัว โดยผสมผสานข้อดีของหุ้นสามัญและหุ้นกู้ไว้ด้วยกัน นักลงทุนที่ถือหุ้นประเภทนี้จะได้รับสิทธิพิเศษในด้านการรับผลตอบแทนและการคืนทุนเมื่อเกิดการชำระบัญชี แต่ก็ต้องแลกมากับการสูญเสียบางสิทธิ เช่น สิทธิในการมีส่วนร่วมในการตัดสินใจบริหารบริษัท

หลักการสำคัญของหุ้นบุริมสิทธิคือการให้ “ลำดับความสำคัญ” แก่ผู้ถือหุ้นในแง่ของการได้รับผลตอบแทน ซึ่งหมายความว่า หากบริษัทประกาศจ่ายเงินปันผล ผู้ถือหุ้นบุริมสิทธิจะได้รับก่อนผู้ถือหุ้นสามัญเสมอ และในกรณีที่บริษัทต้องเลิกกิจการหรือล้มละลาย ผู้ถือหุ้นบุริมสิทธิก็จะอยู่ในลำดับที่ได้รับคืนเงินลงทุนก่อนผู้ถือหุ้นสามัญ แต่ยังตามหลังเจ้าหนี้ทั่วไป ความพิเศษเหล่านี้จึงทำให้หุ้นบุริมสิทธิถูกมองว่าเป็นทางเลือกที่มีความเสี่ยงต่ำกว่าหุ้นสามัญ ทว่าก็มีข้อจำกัดที่ต้องพิจารณา โดยเฉพาะในเรื่องของสิทธิออกเสียงที่มักถูกจำกัดหรือไม่มีเลย

ทำไมต้องมีหุ้นบุริมสิทธิ? บทบาทในโครงสร้างเงินทุนของบริษัท

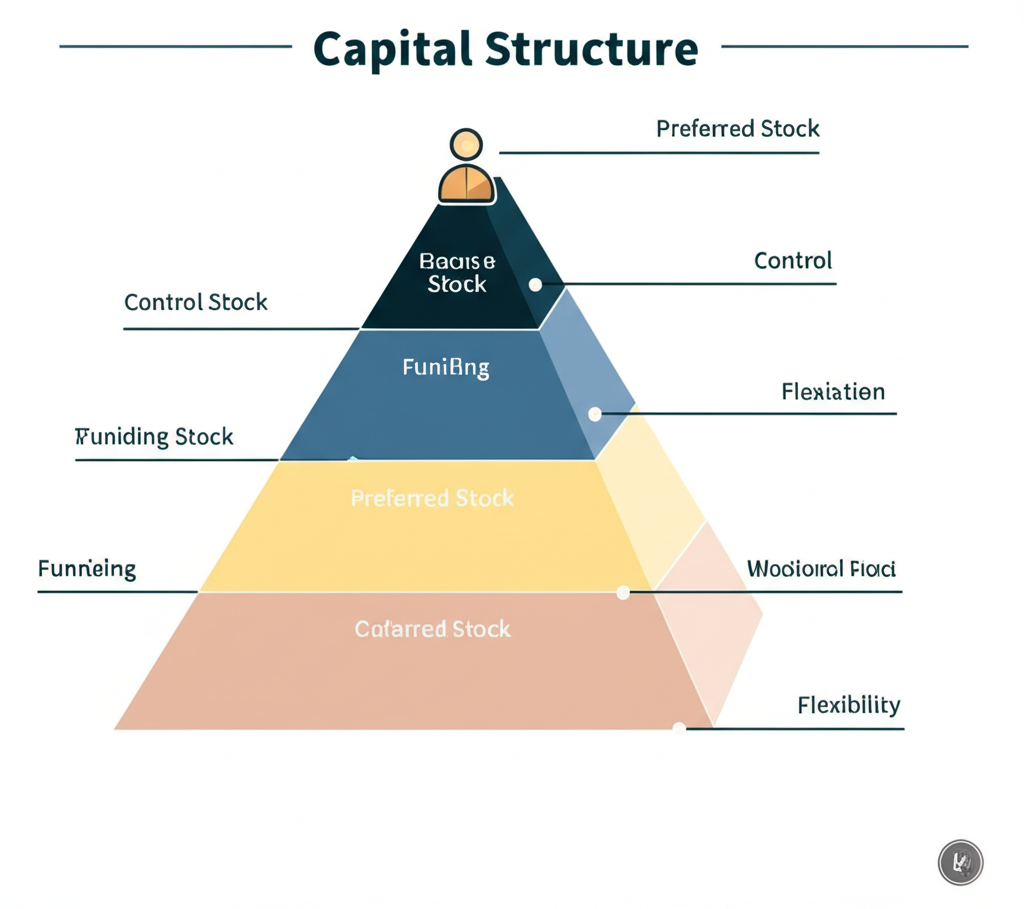

หุ้นบุริมสิทธิไม่ใช่แค่ทางเลือกสำหรับนักลงทุน แต่ยังเป็นเครื่องมือเชิงกลยุทธ์ที่บริษัทใช้จัดการโครงสร้างทุนอย่างชาญฉลาด บริษัทต่าง ๆ มักออกหุ้นบุริมสิทธิเมื่อต้องการระดมทุนโดยไม่เพิ่มภาระหนี้สินมากเกินไป และยังสามารถรักษาอำนาจควบคุมกิจการไว้ได้อย่างมีประสิทธิภาพ

บทบาทสำคัญของหุ้นบุริมสิทธิในโครงสร้างเงินทุนสามารถสรุปได้ดังนี้:

- การระดมทุนระยะยาว บริษัทสามารถใช้หุ้นบุริมสิทธิระดมทุนเพื่อขยายกิจการ ลงทุนในโครงการใหม่ หรือปรับโครงสร้างหนี้ โดยไม่ต้องกู้ยืมจากสถาบันการเงินหรือออกหุ้นกู้เพิ่ม ซึ่งช่วยลดความเสี่ยงจากดอกเบี้ยและภาระหนี้

- รักษาอำนาจในการควบคุม เนื่องจากหุ้นบุริมสิทธิส่วนใหญ่ไม่มีสิทธิออกเสียง การออกหุ้นประเภทนี้จึงไม่กระทบต่อสัดส่วนการถือหุ้นสามัญของผู้บริหารหรือผู้ถือหุ้นเดิม ทำให้เหมาะกับธุรกิจครอบครัวหรือบริษัทที่ต้องการรักษาเสถียรภาพในการบริหาร

- ความยืดหยุ่นทางการเงิน ต่างจากหุ้นกู้ที่ต้องจ่ายดอกเบี้ยตามกำหนด หุ้นบุริมสิทธิให้บริษัทมีทางเลือกในการเลื่อนการจ่ายเงินปันผลได้หากอยู่ในช่วงที่มีผลประกอบการไม่ดี โดยเฉพาะในกรณีของหุ้นบุริมสิทธิสะสม ซึ่งช่วยให้บริษัทบริหารกระแสเงินสดได้ดียิ่งขึ้น

- ดึงดูดนักลงทุนหลากหลายกลุ่ม หุ้นบุริมสิทธิเป็นทางเลือกที่น่าสนใจสำหรับนักลงทุนที่ต้องการรายได้ประจำและมีความเสี่ยงต่ำกว่าหุ้นสามัญ ทำให้บริษัทสามารถเข้าถึงแหล่งเงินทุนจากนักลงทุนเชิงรับ (income-focused investors) ได้มากขึ้น

คุณสมบัติเด่นของหุ้นบุริมสิทธิ: แตกต่างจากหุ้นสามัญอย่างไร?

การเปรียบเทียบหุ้นบุริมสิทธิกับหุ้นสามัญเป็นกุญแจสำคัญในการตัดสินใจลงทุน แม้ทั้งสองจะเป็นตราสารทุน แต่คุณสมบัติพื้นฐานกลับมีความแตกต่างอย่างชัดเจนในหลายมิติ

สิทธิในการรับเงินปันผล: ความมั่นคงที่เหนือกว่า

หนึ่งในจุดขายหลักของหุ้นบุริมสิทธิคือการรับเงินปันผลที่มีความมั่นคง ซึ่งโดยทั่วไปจะถูกกำหนดไว้ล่วงหน้าในรูปแบบของอัตราร้อยละต่อปีของราคาพาร์ เช่น 5% หรือ 6% ต่อปี และจ่ายเป็นระยะ ทำให้นักลงทุนสามารถคาดการณ์รายได้ได้อย่างแม่นยำ แตกต่างจากหุ้นสามัญที่การจ่ายเงินปันผลขึ้นอยู่กับผลกำไรและนโยบายของคณะกรรมการบริษัทในแต่ละปี ซึ่งอาจผันผวนหรือไม่จ่ายเลยในปีที่ขาดทุน

ที่สำคัญ ผู้ถือหุ้นบุริมสิทธิจะได้รับเงินปันผลก่อนผู้ถือหุ้นสามัญเสมอ หากบริษัทมีกำไรเพียงพอ และในกรณีที่บริษัทไม่สามารถจ่ายเงินปันผลได้ในปีนั้น ๆ หุ้นบุริมสิทธิประเภท “สะสม” จะมีสิทธิเรียกร้องเงินปันผลที่ค้างจ่ายในปีถัดไปก่อนที่จะจ่ายให้กับผู้ถือหุ้นสามัญ ทำให้ลดความเสี่ยงจากการขาดรายได้ในช่วงเวลาที่บริษัทประสบปัญหาชั่วคราว

สิทธิในการออกเสียง: ข้อจำกัดที่ควรรู้

ในทางกลับกัน สิ่งที่หุ้นบุริมสิทธิเสียไปเพื่อแลกกับความมั่นคงของผลตอบแทน คือสิทธิในการมีส่วนร่วมในการบริหารบริษัท โดยทั่วไปผู้ถือหุ้นบุริมสิทธิจะไม่มีสิทธิออกเสียงในการประชุมผู้ถือหุ้น หรืออาจมีเพียงในกรณีเฉพาะ เช่น เมื่อมีการเปลี่ยนแปลงเงื่อนไขของหุ้นบุริมสิทธินั้นเอง หรือเมื่อบริษัทไม่สามารถจ่ายเงินปันผลเป็นเวลานานตามที่กำหนด

ข้อจำกัดนี้อาจเป็นปัญหาสำหรับนักลงทุนที่ต้องการมีอิทธิพลต่อการตัดสินใจสำคัญของบริษัท เช่น การแต่งตั้งกรรมการ การควบรวมกิจการ หรือการเปลี่ยนแปลงทิศทางธุรกิจ แต่สำหรับนักลงทุนที่เน้นผลตอบแทนและไม่ต้องการมีส่วนร่วมในกิจกรรมการกำกับดูแลกิจการ ก็ถือว่าไม่ใช่ปัจจัยตัดสินใจหลัก

ลำดับการชำระคืนเมื่อบริษัทเลิกกิจการ: ความปลอดภัยที่มากกว่า

ในสถานการณ์เลวร้ายที่สุดอย่างการชำระบัญชีบริษัท ลำดับการได้รับชำระหนี้จะเป็นตัวชี้วัดความเสี่ยงของเครื่องมือการเงิน หุ้นบุริมสิทธิอยู่ในลำดับที่ได้รับคืนทุนก่อนผู้ถือหุ้นสามัญ แต่ยังตามหลังเจ้าหนี้ทั่วไป เช่น ธนาคาร หรือผู้ถือหุ้นกู้

ลำดับนี้ช่วยเพิ่มความปลอดภัยให้กับนักลงทุนในหุ้นบุริมสิทธิอย่างชัดเจน เพราะหากบริษัทมีสินทรัพย์เหลือหลังชำระหนี้แล้ว ผู้ถือหุ้นบุริมสิทธิจะได้รับส่วนแบ่งก่อน ทำให้มีโอกาสได้รับเงินคืนสูงกว่าผู้ถือหุ้นสามัญที่อาจไม่เหลืออะไรเลยในกรณีที่สินทรัพย์ไม่เพียงพอ

เปรียบเทียบหุ้นบุริมสิทธิ vs หุ้นสามัญ (ตารางสรุป)

เพื่อให้เห็นภาพรวมชัดเจนยิ่งขึ้น ตารางด้านล่างนี้สรุปความแตกต่างที่สำคัญระหว่างหุ้นบุริมสิทธิและหุ้นสามัญ:

| คุณสมบัติ | หุ้นบุริมสิทธิ | หุ้นสามัญ |

| เงินปันผล | ได้รับก่อน จ่ายตามอัตราที่กำหนด อาจสะสมได้ | ได้รับทีหลัง ไม่แน่นอน ขึ้นอยู่กับผลกำไร |

| สิทธิออกเสียง | ไม่มี หรือมีจำกัด | มีสิทธิออกเสียงเต็มที่ |

| ลำดับคืนทุน | ได้รับคืนก่อนหุ้นสามัญเมื่อบริษัทเลิกกิจการ | ได้รับคืนเป็นลำดับสุดท้าย |

| ศักยภาพกำไร | จำกัด โฟกัสที่เงินปันผล | สูง สามารถได้รับทั้งเงินปันผลและกำไรจากราคาหุ้น |

| ความเสี่ยง | ต่ำกว่าหุ้นสามัญ แต่สูงกว่าหุ้นกู้ | สูงที่สุดในกลุ่มตราสารทุน |

| สภาพคล่อง | โดยทั่วไปต่ำกว่า | โดยทั่วไปสูงกว่า |

ประเภทของหุ้นบุริมสิทธิ: ทางเลือกที่หลากหลายสำหรับนักลงทุน

หุ้นบุริมสิทธิไม่ได้มีหน้าตาเดียว แต่มีหลากหลายรูปแบบตามเงื่อนไขที่บริษัทกำหนด เพื่อตอบสนองความต้องการของนักลงทุนและเป้าหมายทางการเงินที่แตกต่างกัน การรู้จักประเภทต่าง ๆ จะช่วยให้เลือกลงทุนได้อย่างตรงจุด

หุ้นบุริมสิทธิสะสม (Cumulative Preferred Stock)

หุ้นบุริมสิทธิประเภทนี้เป็นที่นิยมในกลุ่มนักลงทุนที่ต้องการความมั่นคงของรายได้ เพราะหากบริษัทไม่สามารถจ่ายเงินปันผลในปีใดปีหนึ่ง เงินปันผลที่ค้างจ่ายจะถูกสะสมไว้ และต้องจ่ายคืนให้ครบก่อนที่จะจ่ายให้กับผู้ถือหุ้นสามัญในอนาคต ตัวอย่างเช่น หากบริษัทประกาศจ่ายปันผลปีละ 5 บาท แต่ปีนี้จ่ายไม่ได้ เงิน 5 บาทนั้นจะถูกสะสม และปีหน้าหากบริษัทสามารถจ่ายได้ จะต้องจ่าย 10 บาท (5 บาทของปีก่อน + 5 บาทของปีนี้) ก่อนจึงจะจ่ายให้หุ้นสามัญได้

หุ้นบุริมสิทธิไม่สะสม (Non-Cumulative Preferred Stock)

ต่างจากประเภทสะสม หุ้นบุริมสิทธิไม่สะสมจะไม่เก็บเงินปันผลที่ค้างจ่ายไว้ หากบริษัทไม่สามารถจ่ายในงวดนั้น นักลงทุนก็ถือว่าสูญเสียสิทธิ์นั้นไปเลย ทำให้มีความเสี่ยงสูงกว่า แต่เพื่อชดเชย บริษัทอาจเสนออัตราเงินปันผลที่สูงกว่าเพื่อดึงดูดความสนใจจากนักลงทุน

หุ้นบุริมสิทธิแปลงสภาพได้ (Convertible Preferred Stock)

หุ้นประเภทนี้ผสมผสานทั้งความมั่นคงและโอกาสเติบโต โดยให้สิทธินักลงทุนแปลงหุ้นบุริมสิทธิเป็นหุ้นสามัญตามอัตราการแปลงที่กำหนดไว้ล่วงหน้า ซึ่งมักเป็นอัตราคงที่ นักลงทุนจะได้ประโยชน์สองทาง คือ รับเงินปันผลระหว่างถือหุ้นบุริมสิทธิ และหากบริษัทเติบโตและราคาหุ้นสามัญสูงกว่าราคาแปลง เขาก็สามารถแปลงเพื่อรับผลกำไรจากราคาหุ้นที่เพิ่มขึ้น พร้อมทั้งได้สิทธิออกเสียงด้วย

หุ้นบุริมสิทธิไถ่ถอนได้ (Callable Preferred Stock)

หุ้นบุริมสิทธิประเภทนี้ให้สิทธิบริษัทผู้ออกในการซื้อคืนหุ้นจากนักลงทุนตามราคาที่กำหนดไว้ในอนาคต ซึ่งบริษัทมักใช้สิทธินี้เมื่ออัตราดอกเบี้ยในตลาดลดลง ทำให้บริษัทสามารถออกหุ้นบุริมสิทธิใหม่ในอัตราที่ถูกลงได้ แม้จะเป็นข้อดีต่อบริษัท แต่ก็เป็นความเสี่ยงต่อนักลงทุน เพราะอาจต้องขายหุ้นคืนในช่วงที่ราคาตลาดสูง และต้องไปลงทุนใหม่ในสินทรัพย์ที่ให้ผลตอบแทนต่ำกว่า

ข้อดีและข้อเสียของการลงทุนในหุ้นบุริมสิทธิสำหรับนักลงทุนไทย

การลงทุนในหุ้นบุริมสิทธิในตลาดไทยต้องพิจารณาทั้งข้อดีและข้อเสียอย่างรอบด้าน เพื่อให้สอดคล้องกับเป้าหมาย ความเสี่ยงที่ยอมรับได้ และสถานการณ์ทางการเงินของแต่ละคน

ข้อดี: ความมั่นคงและรายได้ประจำ

- รายได้ประจำที่คาดการณ์ได้ อัตราเงินปันผลที่คงที่และจ่ายก่อนทำให้เหมาะกับนักลงทุนที่ต้องการกระแสเงินสดสม่ำเสมอ เช่น ผู้เกษียณอายุหรือผู้ที่ต้องการรายได้เสริม

- ความเสี่ยงต่ำกว่าหุ้นสามัญ ทั้งในแง่การจ่ายเงินปันผลและการคืนทุนเมื่อบริษัทล้มละลาย ความมั่นคงนี้ช่วยลดความผันผวนของพอร์ตการลงทุน

- ลำดับการได้รับเงินคืนสูงกว่า เมื่อเกิดการชำระบัญชี นักลงทุนจะได้รับโอกาสคืนทุนก่อนผู้ถือหุ้นสามัญ

- โอกาสเติบโต (สำหรับหุ้นแปลงสภาพ) หุ้นบุริมสิทธิแปลงสภาพเปิดช่องทางให้ได้รับผลตอบแทนจากส่วนต่างราคาหุ้นสามัญในอนาคต

ข้อเสีย: ข้อจำกัดและโอกาสที่อาจสูญเสียไป

- ไม่มีสิทธิออกเสียง นักลงทุนส่วนใหญ่ไม่สามารถมีส่วนร่วมในการตัดสินใจสำคัญของบริษัท

- ศักยภาพกำไรจำกัด ผลตอบแทนหลักมาจากรายได้ปันผล ไม่ใช่การเพิ่มขึ้นของราคาหุ้น ทำให้ไม่สามารถรับผลเต็มจากศักยภาพการเติบโตของบริษัท

- ผันผวนตามอัตราดอกเบี้ย เมื่ออัตราดอกเบี้ยในตลาดสูงขึ้น ราคาหุ้นบุริมสิทธิจะมีแนวโน้มลดลงเนื่องจากผลตอบแทนที่คงที่ดูไม่น่าสนใจเท่าตราสารหนี้

- เสี่ยงต่อการถูกไถ่ถอน นักลงทุนอาจต้องขายหุ้นคืนก่อนเวลาที่ตั้งใจ และต้องเผชิญกับการลงทุนใหม่ในสภาพแวดล้อมผลตอบแทนต่ำ

- สภาพคล่องต่ำ หุ้นบุริมสิทธิบางตัวในตลาดหลักทรัพย์แห่งประเทศไทย (SET) มีการซื้อขายไม่ค่อยคล่องตัว ทำให้อาจขายออกได้ยากหรือต้องขายในราคาที่ไม่เป็นธรรม

การประเมินและกลยุทธ์การลงทุนหุ้นบุริมสิทธิในตลาดหุ้นไทย

การลงทุนในหุ้นบุริมสิทธิไม่ใช่แค่เลือกอัตราปันผลสูงที่สุด แต่ต้องใช้กระบวนการประเมินอย่างเป็นระบบ เพื่อให้ได้ผลตอบแทนที่คุ้มค่าและลดความเสี่ยง

ปัจจัยสำคัญในการเลือกหุ้นบุริมสิทธิที่เหมาะสม

- วิเคราะห์ฐานะการเงินของบริษัท ควรดูงบการเงิน โดยเฉพาะความสามารถในการทำกำไรและกระแสเงินสด รวมถึงอัตราส่วนหนี้สินต่อทุน (Debt to Equity) เพื่อมั่นใจว่าบริษัทสามารถจ่ายเงินปันผลได้อย่างต่อเนื่อง ตลาดหลักทรัพย์แห่งประเทศไทย (SET) เป็นแหล่งข้อมูลที่เชื่อถือได้

- เปรียบเทียบอัตราผลตอบแทน คำนวณ Dividend Yield และเปรียบเทียบกับทางเลือกอื่น เช่น เงินฝากประจำ หุ้นกู้ หรือพันธบัตรรัฐบาล เพื่อดูว่ามีความคุ้มค่าจริงหรือไม่

- ศึกษาเงื่อนไขการไถ่ถอนและการแปลงสภาพ หากเป็นหุ้นไถ่ถอนได้ ต้องรู้ราคาและเงื่อนไขการไถ่ถอน ส่วนหุ้นแปลงสภาพต้องวิเคราะห์อัตราการแปลงและโอกาสที่หุ้นสามัญจะเติบโต

- ตรวจสอบสภาพคล่อง ดูปริมาณการซื้อขายเฉลี่ยต่อวัน หากน้อยเกินไป อาจทำให้ขายออกได้ยากเมื่อต้องการเงิน

- ประวัติการจ่ายเงินปันผล บริษัทที่จ่ายเงินปันผลสม่ำเสมอและไม่เคยขาดการจ่าย มักมีความน่าเชื่อถือสูงกว่า

การคำนวณเงินปันผลและอัตราผลตอบแทนของหุ้นบุริมสิทธิ

การวิเคราะห์เชิงตัวเลขคือพื้นฐานสำคัญในการตัดสินใจลงทุน:

- เงินปันผลต่อหุ้น คำนวณจากอัตราปันผลคูณด้วยราคาพาร์ เช่น หุ้นบุริมสิทธิราคาพาร์ 100 บาท อัตราปันผล 5% ต่อปี จะได้เงินปันผลปีละ 5 บาท

- Dividend Yield = (เงินปันผลต่อหุ้นต่อปี / ราคาตลาดต่อหุ้น) × 100% เช่น ราคาตลาด 90 บาท Yield = (5 / 90) × 100% = 5.56%

- ภาษีเงินปันผล ในประเทศไทย เงินปันผลจากหุ้นบุริมสิทธิถูกหักภาษี ณ ที่จ่าย 10% สำหรับบุคคลธรรมดา นักลงทุนสามารถนำเงินปันผลไปรวมคำนวณภาษีเงินได้บุคคลธรรมดาและขอเครดิตภาษีได้ภายใต้มาตรา 47 ทวิ หากอัตราภาษีเงินได้ของตนเองต่ำกว่า 10%

หุ้นบุริมสิทธิกับสถานการณ์อัตราดอกเบี้ยในไทย

อัตราดอกเบี้ยนโยบายของ ธนาคารแห่งประเทศไทย (BOT) มีผลโดยตรงต่อราคาหุ้นบุริมสิทธิ:

- อัตราดอกเบี้ยสูงขึ้น ทำให้ผลตอบแทนจากเงินฝากและตราสารหนี้น่าสนใจขึ้น ส่งผลให้ความต้องการหุ้นบุริมสิทธิลดลง และราคาตลาดมีแนวโน้มลดลง

- อัตราดอกเบี้ยลดลง ทำให้หุ้นบุริมสิทธิที่ให้ผลตอบแทนคงที่ดูน่าลงทุนมากขึ้น ราคาจึงมีแนวโน้มปรับตัวสูงขึ้น

นักลงทุนควรติดตามรายงานนโยบายการเงินและทิศทางเศรษฐกิจของ BOT เพื่อคาดการณ์ทิศทางราคาหุ้นบุริมสิทธิในอนาคต

หุ้นบุริมสิทธิในบริบทของธุรกิจครอบครัวและการวางแผนมรดกในไทย

ในประเทศไทย ธุรกิจครอบครัวมีบทบาทสำคัญ และหุ้นบุริมสิทธิสามารถเป็นเครื่องมือทางกฎหมายและภาษีที่ทรงพลังในการจัดการองค์กรและส่งต่อความมั่งคั่ง

การใช้หุ้นบุริมสิทธิเพื่อควบคุมกิจการและรักษาอำนาจ

- ระดมทุนโดยไม่แบ่งอำนาจ ผู้ก่อตั้งสามารถออกหุ้นบุริมสิทธิให้กับนักลงทุนภายนอกเพื่อระดมทุน โดยไม่กระทบต่อสิทธิออกเสียงของหุ้นสามัญที่ถือครองโดยครอบครัว

- ถ่ายโอนความมั่งคั่งอย่างมีกลยุทธ์ สามารถโอนหุ้นบุริมสิทธิให้กับทายาทเพื่อส่งต่อรายได้ โดยที่รุ่นปัจจุบันยังคงรักษาอำนาจบริหารผ่านหุ้นสามัญ

- แยกสิทธิการถือครอง การแยก “สิทธิได้รับรายได้” (จากหุ้นบุริมสิทธิ) กับ “สิทธิควบคุม” (จากหุ้นสามัญ) ช่วยให้จัดโครงสร้างการถือหุ้นได้อย่างยืดหยุ่นและลดข้อขัดแย้งในครอบครัว

ข้อควรพิจารณาทางกฎหมายและภาษีสำหรับการวางแผนในไทย

- กฎหมายบริษัท การออกหุ้นบุริมสิทธิต้องเป็นไปตาม พ.ร.บ. บริษัทมหาชนจำกัด และข้อกำหนดของ สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) เงื่อนไขต้องระบุชัดเจนในข้อบังคับบริษัท

- ภาษีมรดกและภาษีการให้ การโอนหุ้นบุริมสิทธิอาจต้องเสียภาษีตามกฎหมายปัจจุบัน ควรปรึกษาผู้เชี่ยวชาญเพื่อวางแผนให้เหมาะสมและลดภาระภาษี

- ข้อตกลงผู้ถือหุ้น การทำ Shareholders’ Agreement ที่ครอบคลุมเรื่องการซื้อคืน การแปลงสภาพ หรือการขายพ่วง จะช่วยป้องกันปัญหาในอนาคต

สรุป: หุ้นบุริมสิทธิ เหมาะกับใคร?

หุ้นบุริมสิทธิเป็นเครื่องมือการลงทุนที่มีความเฉพาะตัว ไม่ใช่สินทรัพย์ที่เหมาะกับทุกคน แต่มีจุดแข็งที่ชัดเจนสำหรับกลุ่มนักลงทุนบางประเภท

กลุ่มนักลงทุนที่ได้ประโยชน์จากหุ้นบุริมสิทธิ

- นักลงทุนที่ต้องการรายได้ประจำสม่ำเสมอ เช่น ผู้เกษียณอายุ

- นักลงทุนอนุรักษ์นิยมที่ไม่ชอบความผันผวน

- ผู้ที่ต้องการกระจายความเสี่ยงในพอร์ตการลงทุน

- นักลงทุนที่มองหาโอกาสเติบโตควบคู่กับความมั่นคง (สำหรับหุ้นแปลงสภาพ)

ข้อควรระวังและคำแนะนำเพิ่มเติมสำหรับนักลงทุน

- ตรวจสอบสภาพคล่องของหุ้นก่อนตัดสินใจ

- วิเคราะห์ความเสี่ยงด้านเครดิตของบริษัทผู้ออก

- ติดตามทิศทางอัตราดอกเบี้ยอย่างใกล้ชิด

- ศึกษารายละเอียดเงื่อนไขหุ้นบุริมสิทธิให้เข้าใจลึกซึ้ง

- ปรึกษาผู้เชี่ยวชาญทางการเงินหรือที่ปรึกษาการลงทุนก่อนตัดสินใจ

คำถามที่พบบ่อยเกี่ยวกับหุ้นบุริมสิทธิ (FAQs)

หุ้นบุริมสิทธิสามารถซื้อขายในตลาดหลักทรัพย์แห่งประเทศไทย (SET) ได้หรือไม่?

ได้ หุ้นบุริมสิทธิสามารถซื้อขายในตลาดหลักทรัพย์แห่งประเทศไทย (SET) ได้เช่นเดียวกับหุ้นสามัญ แต่โดยทั่วไปแล้วจะมีสภาพคล่องในการซื้อขายต่ำกว่าหุ้นสามัญ และอาจมีตัวเลือกน้อยกว่า

เงินปันผลจากหุ้นบุริมสิทธิในประเทศไทยต้องเสียภาษีอย่างไร?

เงินปันผลจากหุ้นบุริมสิทธิในประเทศไทยจะถูกหักภาษี ณ ที่จ่าย 10% สำหรับบุคคลธรรมดา ผู้ลงทุนสามารถนำเงินปันผลนี้ไปรวมคำนวณกับเงินได้อื่นเพื่อเสียภาษีประจำปี และสามารถขอเครดิตภาษีเงินปันผลได้ตามเงื่อนไขที่กฎหมายกำหนด

ความเสี่ยงหลักของการลงทุนในหุ้นบุริมสิทธิคืออะไร และนักลงทุนไทยควรระวังอะไรบ้าง?

ความเสี่ยงหลัก ได้แก่:

- ความเสี่ยงด้านเครดิต: บริษัทผู้ออกอาจไม่สามารถจ่ายเงินปันผลได้ หรือล้มละลาย

- ความเสี่ยงด้านอัตราดอกเบี้ย: ราคาหุ้นบุริมสิทธิจะลดลงเมื่ออัตราดอกเบี้ยในตลาดสูงขึ้น

- ความเสี่ยงด้านสภาพคล่อง: สภาพคล่องในการซื้อขายอาจต่ำ ทำให้ขายออกได้ยาก

- ความเสี่ยงในการไถ่ถอน: บริษัทอาจเรียกคืนหุ้นได้เมื่ออัตราดอกเบี้ยต่ำลง

นักลงทุนไทยควรระวังการพิจารณาฐานะทางการเงินของบริษัท และติดตามแนวโน้มอัตราดอกเบี้ย

หุ้นบุริมสิทธิเหมาะสำหรับนักลงทุนประเภทไหนในตลาดหุ้นไทย?

เหมาะสำหรับนักลงทุนที่ต้องการรายได้ประจำที่สม่ำเสมอ เช่น ผู้เกษียณอายุ หรือผู้ที่ต้องการกระจายความเสี่ยงในพอร์ตการลงทุน รวมถึงนักลงทุนอนุรักษ์นิยมที่ยอมรับความเสี่ยงได้ในระดับปานกลาง

ถ้าบริษัทที่ออกหุ้นบุริมสิทธิล้มละลาย ผู้ถือหุ้นบุริมสิทธิจะได้รับเงินคืนก่อนใคร และมากน้อยเพียงใด?

ผู้ถือหุ้นบุริมสิทธิจะได้รับเงินคืนทุนก่อนผู้ถือหุ้นสามัญ แต่ยังคงมีลำดับรองลงมาจากเจ้าหนี้ของบริษัท (เช่น ผู้ถือหุ้นกู้ ธนาคาร) จำนวนเงินที่ได้รับคืนขึ้นอยู่กับมูลค่าทรัพย์สินของบริษัทที่เหลืออยู่หลังจากการจ่ายชำระหนี้ทั้งหมดแล้ว

จะหาข้อมูลบริษัทที่ออกหุ้นบุริมสิทธิในไทย และรายละเอียดการเสนอขายได้จากที่ไหน?

สามารถหาข้อมูลได้จากเว็บไซต์ของตลาดหลักทรัพย์แห่งประเทศไทย (SET) ในส่วนของข้อมูลบริษัทจดทะเบียน หรือเว็บไซต์ของสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.) สำหรับข้อมูลการเสนอขายหลักทรัพย์

หุ้นบุริมสิทธิแปลงสภาพได้มีข้อดีและข้อเสียอย่างไรเมื่อเทียบกับหุ้นบุริมสิทธิทั่วไปในบริบทของตลาดไทย?

ข้อดีคือมีโอกาสได้รับกำไรจากส่วนต่างราคาหากหุ้นสามัญมีมูลค่าเพิ่มขึ้น และสามารถเปลี่ยนเป็นผู้ถือหุ้นที่มีสิทธิออกเสียงได้ ข้อเสียคืออัตราเงินปันผลอาจต่ำกว่าหุ้นบุริมสิทธิทั่วไป และการแปลงสภาพขึ้นอยู่กับเงื่อนไขที่กำหนด

อัตราดอกเบี้ยที่เพิ่มขึ้นหรือลดลงในประเทศไทยส่งผลต่อราคาและผลตอบแทนของหุ้นบุริมสิทธิอย่างไร?

เมื่ออัตราดอกเบี้ยเพิ่มขึ้น ราคาหุ้นบุริมสิทธิมีแนวโน้มลดลง เนื่องจากผลตอบแทนจากตราสารอื่น (เช่น เงินฝาก พันธบัตร) ดูน่าสนใจขึ้น และในทางกลับกัน เมื่ออัตราดอกเบี้ยลดลง ราคาหุ้นบุริมสิทธิมีแนวโน้มเพิ่มขึ้น

มีตัวอย่างบริษัทไทยใดบ้างที่เคยออกหุ้นบุริมสิทธิ และผลตอบแทนที่ผ่านมาเป็นอย่างไร?

ในอดีต มีบริษัทไทยหลายแห่งที่เคยออกหุ้นบุริมสิทธิ เช่น ธนาคารกรุงเทพ (BBL-P), ธนาคารกสิกรไทย (KBANK-P) หรือบริษัทในกลุ่มปูนซิเมนต์ไทย (SCC-P) ผลตอบแทนขึ้นอยู่กับอัตราเงินปันผลที่ประกาศ และการเปลี่ยนแปลงของราคาตลาดในช่วงเวลาที่ลงทุน ซึ่งสามารถตรวจสอบย้อนหลังได้จากข้อมูลใน SETSMART ของตลาดหลักทรัพย์ฯ

หุ้นบุริมสิทธิเป็นส่วนหนึ่งของพอร์ตการลงทุนแบบกระจายความเสี่ยงที่ดีสำหรับนักลงทุนระยะยาวในไทยหรือไม่?

ใช่ หุ้นบุริมสิทธิสามารถเป็นส่วนหนึ่งที่ดีของพอร์ตการลงทุนแบบกระจายความเสี่ยงสำหรับนักลงทุนระยะยาวในไทย โดยเฉพาะอย่างยิ่งสำหรับผู้ที่ต้องการความสมดุลระหว่างผลตอบแทนที่สม่ำเสมอและความมั่นคงในการลงทุน เพื่อลดความผันผวนของพอร์ตโดยรวม