Quick Ratio คืออะไร? ทำความเข้าใจอัตราส่วนเงินทุนหมุนเวียนเร็ว

Quick Ratio หรือที่รู้จักกันในชื่ออัตราส่วนเงินทุนหมุนเวียนเร็ว เป็นหนึ่งในเครื่องมือวัดประสิทธิภาพการเงินที่สำคัญที่สุดในการประเมินความสามารถของบริษัทในการจัดการหนี้สินระยะสั้น โดยเฉพาะอย่างยิ่งเมื่อไม่สามารถพึ่งพาการขายสินค้าคงเหลือได้ อัตราส่วนนี้จึงถูกมองว่าเป็นมุมมองที่เข้มงวดและระมัดระวังมากกว่าอัตราส่วนสภาพคล่องอื่นๆ เพราะไม่รวมสินค้าคงเหลือ ซึ่งโดยธรรมชาติแล้วเป็นสินทรัพย์ที่มีสภาพคล่องต่ำ และอาจต้องใช้เวลา หรือลดราคาอย่างมากกว่าจะเปลี่ยนเป็นเงินสดได้

ความสำคัญของการไม่รวมสินค้าคงเหลือในการคำนวณไม่ใช่เรื่องเล็กน้อย เนื่องจากในสถานการณ์วิกฤติ เช่น ความต้องการเงินสดฉุกเฉิน การขายสินค้าคงเหลือจำนวนมากในเวลาสั้นๆ มักนำไปสู่การตัดราคา หรือการขาดทุนจากสินค้าที่ล้าสมัยหรือเสื่อมสภาพ โดยเฉพาะในธุรกิจที่สินค้ามีอายุสั้น เช่น เสื้อผ้าแฟชั่นหรืออุปกรณ์อิเล็กทรอนิกส์ การพิจารณาเพียงสินทรัพย์ที่แปลงเป็นเงินสดได้รวดเร็ว เช่น เงินสด ลูกหนี้การค้า และเงินลงทุนระยะสั้น จึงช่วยให้เห็นภาพที่แท้จริงมากขึ้นว่า บริษัทมีทรัพยากรที่ใช้ชำระหนี้ได้ทันทีอยู่ในระดับใด

Quick Ratio มีความสำคัญต่อธุรกิจอย่างไร?

สำหรับธุรกิจทุกขนาด ไม่ว่าจะเป็นวิสาหกิจขนาดกลางและขนาดย่อมหรือบริษัทจดทะเบียน อัตราส่วนนี้มีบทบาทสำคัญในการวางแผนและการตัดสินใจทางการเงิน โดยเฉพาะในบริบทเศรษฐกิจไทยที่มีความผันผวนสูงและต้องเผชิญกับความไม่แน่นอนจากทั้งปัจจัยภายในและภายนอกประเทศ ผู้มีส่วนได้ส่วนเสียหลักๆ อย่างผู้บริหาร นักลงทุน และเจ้าหนี้ ต่างพึ่งพิง Quick Ratio เพื่อประเมินความเสี่ยงด้านสภาพคล่องอย่างมีเหตุผล

ในมุมมองของ ผู้บริหาร อัตราส่วนนี้ช่วยให้เห็นจุดอ่อนในระบบการบริหารสินทรัพย์หมุนเวียน เช่น หากค่าต่ำ อาจบ่งชี้ว่าต้องเร่งจัดเก็บลูกหนี้ หรือปรับปรุงกระบวนการจัดการสต็อกสินค้า เพื่อลดภาระเงินทุนจมไว้โดยไม่ก่อให้เกิดรายได้

สำหรับ นักลงทุน ค่า Quick Ratio ที่มั่นคงสะท้อนถึงความสามารถของบริษัทในการรับมือกับวิกฤต ซึ่งเป็นปัจจัยสำคัญในการเลือกลงทุน โดยเฉพาะในช่วงที่ตลาดมีความไม่แน่นอนสูง นักลงทุนจึงมองหาบริษัทที่ไม่เพียงทำกำไรได้ แต่ยังมีฐานการเงินที่แข็งแรงพอจะผ่านช่วงขาลงได้

ส่วน เจ้าหนี้ ทั้งจากธนาคารและซัพพลายเออร์ ใช้ตัวเลขนี้เพื่อประเมินความเสี่ยงก่อนตัดสินใจให้สินเชื่อหรือเครดิตทางการค้า หากบริษัทมี Quick Ratio ที่ดี จะได้รับความไว้วางใจมากขึ้น โอกาสในการเข้าถึงแหล่งเงินทุนก็สูงตามไปด้วย ซึ่งเป็นปัจจัยสำคัญต่อการขยายธุรกิจหรือรักษาสภาพคล่องในช่วงเวลาท้าทาย

สูตร Quick Ratio และวิธีการคำนวณอย่างละเอียด

การคำนวณ Quick Ratio ใช้สูตรที่ค่อนข้างตรงไปตรงมา แต่การตีความผลลัพธ์ต้องอาศัยความเข้าใจในองค์ประกอบแต่ละส่วนอย่างลึกซึ้ง

Quick Ratio = (สินทรัพย์หมุนเวียน - สินค้าคงเหลือ) / หนี้สินหมุนเวียนเพื่อให้เข้าใจได้ชัดเจนยิ่งขึ้น ลองมาดูรายละเอียดของแต่ละองค์ประกอบ:

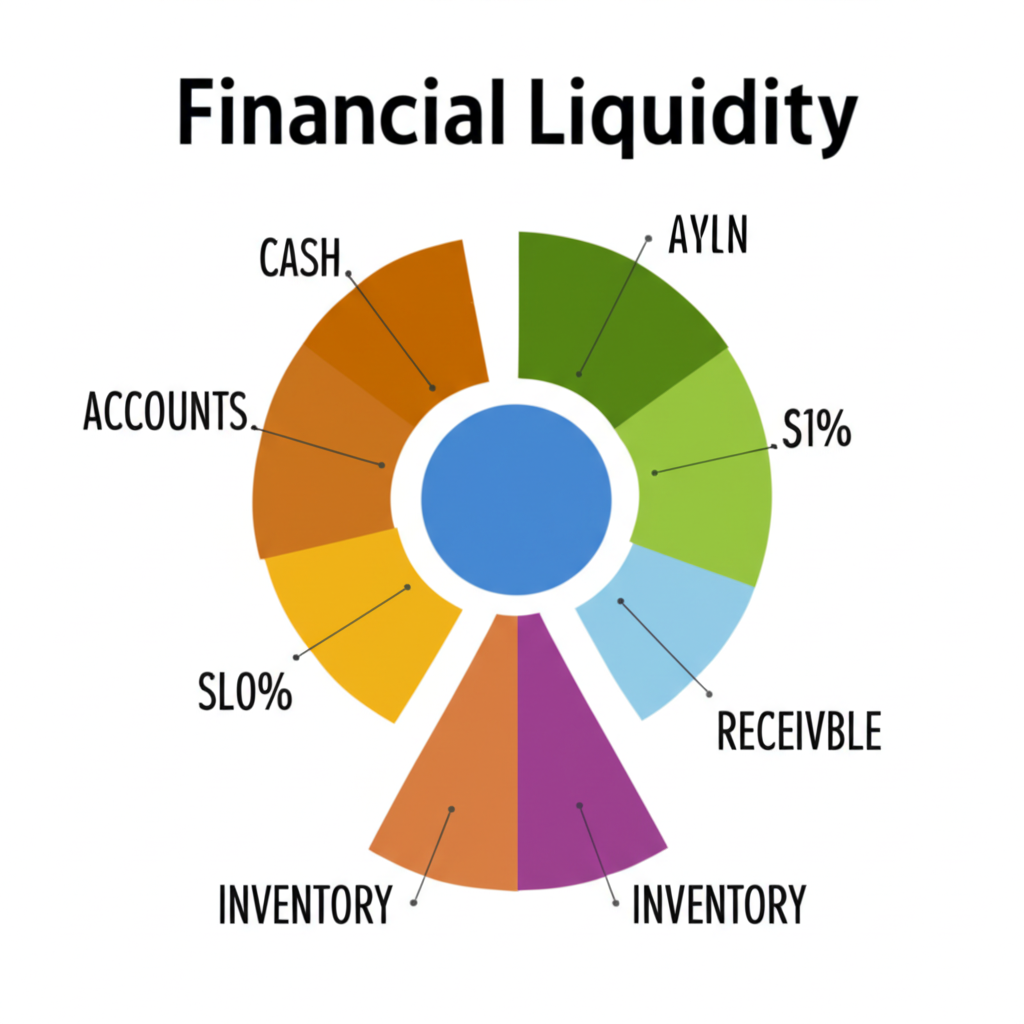

- สินทรัพย์หมุนเวียน หมายถึง สินทรัพย์ที่คาดว่าจะแปลงเป็นเงินสดได้ภายในรอบระยะเวลาหนึ่งปี เช่น เงินสด เงินในบัญชีธนาคาร เงินลงทุนระยะสั้น ลูกหนี้การค้า และสินทรัพย์หมุนเวียนอื่นๆ ที่สามารถเปลี่ยนเป็นรายได้ได้เร็ว

- สินค้าคงเหลือ เป็นสินทรัพย์ที่ใช้สำหรับขายหรือผลิต แต่ไม่ได้ถือว่ามีสภาพคล่องสูง เนื่องจากต้องผ่านกระบวนการขายก่อนจึงจะกลายเป็นเงินสด จึงถูกตัดออกในการคำนวณ

- หนี้สินหมุนเวียน คือ หนี้ที่ต้องชำระภายในหนึ่งปี เช่น เจ้าหนี้การค้า ค่าใช้จ่ายค้างจ่าย หนี้สินภาษี และเงินกู้ระยะสั้น

เพื่อให้เห็นภาพชัดเจน ลองพิจารณาตัวอย่างของบริษัท “รุ่งเรืองการค้า” ที่มีข้อมูลทางการเงินดังนี้:

- สินทรัพย์หมุนเวียนรวม: 1,500,000 บาท

- สินค้าคงเหลือ: 500,000 บาท

- หนี้สินหมุนเวียนรวม: 800,000 บาท

การคำนวณจะได้ดังนี้:

Quick Ratio = (1,500,000 - 500,000) / 800,000

Quick Ratio = 1,000,000 / 800,000

Quick Ratio = 1.25ผลลัพธ์ที่ได้เท่ากับ 1.25 หรือ 1.25:1 แสดงว่า บริษัทมีสินทรัพย์ที่สามารถแปลงเป็นเงินสดได้เร็ว มากกว่าหนี้สินระยะสั้นอยู่ 25% ซึ่งถือเป็นสัญญาณที่ดีในแง่ของสภาพคล่อง

การแปลผล Quick Ratio: ค่าที่เหมาะสมและสิ่งที่ควรพิจารณา

การตีความค่า Quick Ratio ไม่ควรพิจารณาเพียงตัวเลขเดียว แต่ต้องดูในบริบทของอุตสาหกรรม ลักษณะการดำเนินงาน และแนวโน้มของบริษัทในระยะยาว

- Quick Ratio ที่ 1.00: ถือว่าอยู่ในระดับที่ปลอดภัย โดยบริษัทมีสินทรัพย์หมุนเวียนเร็วเพียงพอต่อการชำระหนี้ทั้งหมดโดยไม่ต้องพึ่งพาการขายสินค้า

- ค่ามากกว่า 1.00: เช่น 1.5 หรือ 2.0 แสดงถึงสภาพคล่องที่แข็งแรง แต่หากสูงเกินไป อาจบ่งชี้ว่าบริษัทมีเงินสดสำรองมากเกินไป หรือบริหารลูกหนี้อย่างเข้มงวดจนอาจกระทบความสัมพันธ์กับลูกค้า

- ค่าต่ำกว่า 1.00: เช่น 0.8 หรือ 0.5 นับเป็นสัญญาณเตือนว่า บริษัทอาจเผชิญปัญหาการขาดสภาพคล่องในระยะสั้น โดยเฉพาะหากไม่สามารถเร่งระบายสินค้าคงเหลือได้ทันเวลา

อย่างไรก็ตาม มีหลายปัจจัยที่ต้องพิจารณาเพิ่มเติม:

- ลักษณะอุตสาหกรรม: ธุรกิจบริการ เช่น ที่ปรึกษาหรือซอฟต์แวร์ มักมีสินค้าคงเหลือต่ำ จึงมี Quick Ratio สูง ในขณะที่ธุรกิจค้าปลีกหรือผลิต ซึ่งต้องสต็อกสินค้าจำนวนมาก อาจมีค่าต่ำกว่า 1 ได้ แต่ยังคงดำเนินงานได้ดีหากมีการหมุนเวียนสินค้าเร็ว

- แนวโน้มของค่าตัวเลข: การดูแนวโน้มย้อนหลังหลายไตรมาสหรือหลายปี จะให้ภาพที่ดีกว่าการดูเพียงจุดเดียว หากค่าลดลงอย่างต่อเนื่อง แม้ยังเกิน 1 ก็ควรตรวจสอบสาเหตุทันที

- คุณภาพของสินทรัพย์: Quick Ratio ไม่ได้ระบุว่าลูกหนี้การค้าที่อยู่ในสูตรมีความน่าเชื่อถือแค่ไหน หากลูกหนี้ส่วนใหญ่ค้างชำระนาน หรืออยู่ในขั้นตอนฟ้องร้อง ค่าที่ดูดีอาจไม่สะท้อนความจริง

ข้อมูลจาก ตลาดหลักทรัพย์แห่งประเทศไทย (SET) แสดงให้เห็นว่าค่าเฉลี่ยของอัตราส่วนการเงินในแต่ละกลุ่มอุตสาหกรรมมีความแตกต่างกันอย่างมาก การเปรียบเทียบค่า Quick Ratio ของบริษัทตนเองกับคู่แข่งหรือค่าเฉลี่ยในอุตสาหกรรมจึงเป็นวิธีที่แม่นยำที่สุดในการประเมิน

Quick Ratio vs Current Ratio: ความแตกต่างที่สำคัญ

แม้ทั้งสองอัตราส่วนจะใช้วัดสภาพคล่อง แต่มีแนวทางการประเมินที่ต่างกันอย่างชัดเจน โดยเฉพาะในเรื่องของการรวมหรือตัดสินค้าคงเหลือออกจากการคำนวณ

| คุณสมบัติ | Quick Ratio (อัตราส่วนเงินทุนหมุนเวียนเร็ว) | Current Ratio (อัตราส่วนเงินทุนหมุนเวียน) |

|---|---|---|

| สูตรการคำนวณ | (สินทรัพย์หมุนเวียน – สินค้าคงเหลือ) / หนี้สินหมุนเวียน | สินทรัพย์หมุนเวียน / หนี้สินหมุนเวียน |

| สินทรัพย์ที่ใช้พิจารณา | เงินสด, เงินลงทุนระยะสั้น, ลูกหนี้การค้า (สินทรัพย์ที่แปลงเป็นเงินสดได้เร็ว) | เงินสด, เงินลงทุนระยะสั้น, ลูกหนี้การค้า, สินค้าคงเหลือ, สินทรัพย์หมุนเวียนอื่นๆ |

| ระดับความเข้มงวด | เข้มงวดกว่า (ไม่รวมสินค้าคงเหลือ) | เข้มงวดน้อยกว่า (รวมสินค้าคงเหลือ) |

| มุมมองต่อสภาพคล่อง | ประเมินความสามารถในการชำระหนี้โดยไม่ต้องพึ่งพาการขายสินค้า | ประเมินโดยรวมสินทรัพย์ทั้งหมดที่สามารถเปลี่ยนเป็นเงินสดได้ภายใน 1 ปี |

| เหมาะสำหรับ | ธุรกิจที่สินค้าคงเหลือขายยาก หรือต้องการวิเคราะห์ในสถานการณ์วิกฤต | การประเมินสภาพคล่องทั่วไปของธุรกิจ |

ความเข้มงวดของ Quick Ratio มาจากการตระหนักว่า สินค้าคงเหลือไม่ใช่สินทรัพย์ที่สามารถแปลงเป็นเงินสดได้ทันที โดยเฉพาะในอุตสาหกรรมที่สินค้าเสื่อมค่าเร็วหรือล้าสมัยง่าย ทำให้แม้บริษัทจะมีสินค้าคงเหลือมาก แต่หากขายไม่ออก ก็ไม่สามารถใช้ชำระหนี้ได้ ในขณะที่ Current Ratio อาจทำให้ภาพรวมดูดีเกินจริงหากพิจารณาเพียงตัวเลข

ดังนั้น การใช้ทั้งสองอัตราส่วนควบคู่กันจะช่วยให้ได้มุมมองที่สมดุลและรอบด้านมากขึ้น เปรียบเสมือนการตรวจสอบสุขภาพการเงินด้วยทั้งการตรวจเลือดทั่วไปและตรวจเชิงลึก

เจาะลึกข้อจำกัดและข้อควรระวังในการใช้ Quick Ratio

แม้ Quick Ratio จะเป็นเครื่องมือที่มีประโยชน์ แต่ก็มีข้อจำกัดที่ผู้ใช้ควรตระหนักเพื่อหลีกเลี่ยงการตีความผิดพลาด:

- ไม่ประเมินคุณภาพของลูกหนี้: อัตราส่วนนี้นับลูกหนี้การค้าทั้งหมดเป็นสินทรัพย์ที่มีสภาพคล่องสูง แต่หากรายการเหล่านั้นมีลูกหนี้ค้างชำระหรือหนี้สูญ ก็ไม่สามารถแปลงเป็นเงินสดได้จริง

- มองข้ามกระแสเงินสด: ตัวเลขนี้สะท้อนเพียงสถานะ ณ จุดหนึ่งในงบดุล ไม่ได้บ่งบอกถึงกระแสเงินสดรับ-จ่ายที่เกิดขึ้นจริง บริษัทที่มี Quick Ratio สูงแต่กระแสเงินสดเป็นลบ ก็ยังเสี่ยงต่อการขาดสภาพคล่อง

- แตกต่างตามอุตสาหกรรม: ค่าที่ถือว่า “ดี” สำหรับธุรกิจหนึ่ง อาจเป็น “อันตราย” สำหรับอีกธุรกิจ เช่น ธุรกิจผลิตอาจมีค่าต่ำกว่า 1 แต่ยังดำเนินงานได้ดี ขณะที่ธุรกิจบริการควรมีค่าสูงกว่า 1.5

- ไม่รวมหนี้สินแฝง: ภาระหนี้สินที่ไม่ปรากฏในงบดุล เช่น สัญญาเช่าระยะยาว ไม่ถูกรวมในการคำนวณ ซึ่งอาจทำให้ประเมินความเสี่ยงต่ำเกินไป

- อาจถูกจัดการบัญชี: บริษัทอาจเร่งเก็บหนี้ หรือชะลอการจ่ายหนี้ในช่วงปลายงวด เพื่อให้ค่าดูดีขึ้นชั่วคราว ซึ่งไม่สะท้อนสุขภาพการเงินที่ยั่งยืน

เพื่อให้การวิเคราะห์มีความแม่นยำ ควรวิเคราะห์ควบคู่กับ อัตราส่วนเงินสด (Cash Ratio) ซึ่งเข้มงวดที่สุด อัตราส่วนหนี้สินต่อทุน (Debt to Equity) เพื่อดูโครงสร้างเงินทุน และ งบกระแสเงินสด เพื่อประเมินการไหลเวียนของเงินจริงในธุรกิจ

กลยุทธ์เพิ่ม Quick Ratio ให้ธุรกิจไทย: เคล็ดลับสู่สภาพคล่องที่ดีขึ้น

การปรับปรุง Quick Ratio ไม่ใช่แค่การปรับตัวเลข แต่คือการยกระดับระบบการจัดการการเงินขององค์กร โดยเฉพาะอย่างยิ่งสำหรับ SMEs ที่มีทรัพยากรจำกัด ต่อไปนี้คือแนวทางปฏิบัติที่สามารถนำไปใช้ได้จริง:

- เร่งการเก็บลูกหนี้:

- ลดระยะเวลาการให้เครดิต หรือเสนอส่วนลดสำหรับลูกค้าที่ชำระเงินเร็ว

- ติดตามลูกหนี้ค้างชำระอย่างสม่ำเสมอ พร้อมแจ้งเตือนอัตโนมัติ

- ใช้ระบบบัญชีออนไลน์หรือแพลตฟอร์มดิจิทัล เช่น บริการจากธนาคารกรุงไทย เพื่อออกใบแจ้งหนี้และติดตามการชำระเงินได้อย่างมีประสิทธิภาพ

- ลดสินค้าคงเหลือที่ไม่จำเป็น:

- ปรับใช้ระบบ Just-in-Time (JIT) เพื่อสั่งซื้อหรือผลิตตามคำสั่งซื้อจริง

- วิเคราะห์ข้อมูลยอดขายย้อนหลังเพื่อคาดการณ์ความต้องการได้แม่นยำขึ้น

- สำหรับธุรกิจค้าปลีก ควรจัดโปรโมชั่นเพื่อระบายสินค้าที่ขายช้า หรือสินค้าที่ใกล้หมดอายุ

- เจรจาเงื่อนไขกับเจ้าหนี้:

- ขอขยายระยะเวลาการชำระหนี้จากซัพพลายเออร์ เพื่อลดภาระเงินสดในช่วงสั้น

- พิจารณาการรีไฟแนนซ์หนี้สินหมุนเวียนให้เป็นหนี้ระยะยาว เพื่อลดภาระในงบดุล

- เพิ่มเงินสดสำรอง:

- ควบคุมค่าใช้จ่ายที่ไม่จำเป็น เช่น ค่าใช้จ่ายสำนักงาน หรือบริการที่ไม่ได้ใช้งาน

- มองหาแหล่งรายได้เสริม หรือปรับโมเดลธุรกิจให้มีรายได้ประจำ

- หากจำเป็น ควรขอเงินกู้ระยะยาวแทนการพึ่งพาหนี้หมุนเวียน

กลยุทธ์เหล่านี้ต้องได้รับการวางแผนอย่างต่อเนื่อง และปรับใช้ให้เหมาะสมกับลักษณะเฉพาะของธุรกิจแต่ละประเภทในบริบทของตลาดไทย

สรุป: Quick Ratio เครื่องมือสำคัญเพื่อสุขภาพการเงินที่ยั่งยืน

Quick Ratio คือเครื่องมือวิเคราะห์ทางการเงินที่จำเป็นสำหรับทั้งผู้บริหาร นักลงทุน และเจ้าหนี้ในการประเมินความสามารถในการชำระหนี้ระยะสั้น โดยไม่ต้องพึ่งพาสินค้าคงเหลือ ซึ่งเป็นสินทรัพย์ที่มีความไม่แน่นอนสูง

การเข้าใจวิธีคำนวณ การตีความผลลัพธ์ และรับรู้ถึงข้อจำกัดของอัตราส่วนนี้ จะช่วยให้ธุรกิจสามารถประเมินจุดแข็งและจุดอ่อนได้อย่างแม่นยำ อย่างไรก็ตาม เพื่อให้ได้ภาพรวมที่สมบูรณ์ ควรใช้ Quick Ratio ร่วมกับ Current Ratio Cash Ratio และ งบกระแสเงินสด เพื่อการวิเคราะห์ที่รอบด้าน

ในยุคที่เศรษฐกิจมีความผันผวน การติดตามและปรับปรุง Quick Ratio อย่างต่อเนื่องจึงไม่ใช่แค่เรื่องตัวเลข แต่คือกลยุทธ์สำคัญในการสร้างความมั่นคงทางการเงิน สร้างความน่าเชื่อถือ และรองรับการเติบโตอย่างยั่งยืนในระยะยาว

Quick Ratio ที่เหมาะสมสำหรับธุรกิจในประเทศไทยควรอยู่ที่เท่าไหร่?

โดยทั่วไป Quick Ratio ที่ 1:1 ถือเป็นเกณฑ์มาตรฐานที่ดี แต่ค่าที่เหมาะสมจริงๆ ขึ้นอยู่กับประเภทอุตสาหกรรมและลักษณะธุรกิจในไทย ตัวอย่างเช่น ธุรกิจบริการอาจมี Quick Ratio สูงกว่า 1.5 ในขณะที่ธุรกิจค้าปลีกหรือผลิตอาจยอมรับค่าที่ต่ำกว่า 1 ได้เล็กน้อย หากมีการบริหารจัดการสินค้าคงเหลือและลูกหนี้ที่ดี ควรเปรียบเทียบกับค่าเฉลี่ยอุตสาหกรรมเป็นหลัก

ถ้า Quick Ratio ของธุรกิจต่ำกว่า 1 ควรแก้ไขอย่างไรบ้างในบริบทของ SMEs ไทย?

สำหรับ SMEs ไทยที่มี Quick Ratio ต่ำกว่า 1 ควรเน้นการจัดการสภาพคล่องอย่างเร่งด่วน เช่น:

- เร่งเก็บลูกหนี้: ใช้ระบบติดตามการชำระเงินที่เข้มงวด หรือเสนอส่วนลดสำหรับการชำระเงินเร็ว

- ลดสินค้าคงเหลือ: บริหารสต็อกให้มีประสิทธิภาพ ลดสินค้าที่ขายยากหรือไม่จำเป็น

- เจรจาเงื่อนไขเจ้าหนี้: ลองเจรจาขอขยายระยะเวลาชำระหนี้กับซัพพลายเออร์

- ควบคุมค่าใช้จ่าย: ลดค่าใช้จ่ายที่ไม่จำเป็นเพื่อเพิ่มเงินสดสำรอง

- พิจารณาเงินกู้ระยะยาว: หากจำเป็นต้องเพิ่มสภาพคล่อง ให้พิจารณาเงินกู้ระยะยาวแทนหนี้หมุนเวียน

Quick Ratio สามารถใช้ประเมินสุขภาพทางการเงินของธุรกิจบริการในไทยได้ดีแค่ไหน?

Quick Ratio มีประโยชน์อย่างมากในการประเมินธุรกิจบริการในไทย เพราะธุรกิจเหล่านี้มักมีสินค้าคงเหลือน้อยหรือไม่มีเลย ทำให้ Quick Ratio มักจะใกล้เคียงกับ Current Ratio และสะท้อนสภาพคล่องที่แท้จริงได้ดีกว่า อย่างไรก็ตาม ยังคงต้องพิจารณาคุณภาพของลูกหนี้และกระแสเงินสดประกอบด้วย

การที่ Quick Ratio สูงมากๆ ดีเสมอไปหรือไม่ มีข้อควรระวังอะไรบ้างสำหรับบริษัทไทย?

Quick Ratio ที่สูงมากๆ (เช่น 2:1 หรือสูงกว่า) บ่งชี้ถึงสภาพคล่องที่ยอดเยี่ยม แต่ก็อาจมีข้อควรระวังสำหรับบริษัทไทยดังนี้:

- เงินสดที่ไม่ได้ใช้: อาจหมายถึงมีเงินสดสำรองมากเกินไปที่ไม่ได้นำไปลงทุนหรือขยายธุรกิจ ซึ่งอาจทำให้เสียโอกาสในการสร้างผลตอบแทนที่สูงขึ้น

- การบริหารลูกหนี้ที่เข้มงวดเกินไป: อาจทำให้เสียโอกาสทางการค้ากับลูกค้าบางรายที่ต้องการเครดิต

- ไม่ได้ใช้ประโยชน์จากหนี้: การไม่ใช้หนี้สินหมุนเวียนอย่างเหมาะสม (เช่น เครดิตการค้า) อาจทำให้เสียโอกาสในการใช้เงินทุนหมุนเวียนโดยไม่ต้องมีต้นทุนดอกเบี้ย

นอกเหนือจาก Quick Ratio แล้ว อัตราส่วนสภาพคล่องใดบ้างที่ผู้ประกอบการไทยควรรู้?

ผู้ประกอบการไทยควรรู้จักอัตราส่วนสภาพคล่องอื่นๆ เพื่อการวิเคราะห์ที่ครอบคลุม:

- Current Ratio (อัตราส่วนเงินทุนหมุนเวียน): วัดสภาพคล่องโดยรวม รวมถึงสินค้าคงเหลือ

- Cash Ratio (อัตราส่วนเงินสด): วัดสภาพคล่องที่เข้มงวดที่สุด โดยพิจารณาเฉพาะเงินสดและรายการเทียบเท่าเงินสด

- Working Capital (เงินทุนหมุนเวียน): ผลต่างระหว่างสินทรัพย์หมุนเวียนและหนี้สินหมุนเวียน

การบริหารสินค้าคงเหลือในธุรกิจค้าปลีกของไทยมีผลต่อ Quick Ratio อย่างไร?

ในธุรกิจค้าปลีกของไทย การบริหารสินค้าคงเหลือมีผลโดยตรงต่อ Quick Ratio เนื่องจากสินค้าคงเหลือถูกหักออกจากสินทรัพย์หมุนเวียนในการคำนวณ หากธุรกิจค้าปลีกมีสินค้าคงเหลือมากเกินไปหรือไม่สามารถขายออกได้ จะทำให้ Quick Ratio ต่ำลง สะท้อนถึงความเสี่ยงด้านสภาพคล่อง การจัดการสต็อกอย่างมีประสิทธิภาพจึงสำคัญมาก

บริษัทจดทะเบียนในตลาดหลักทรัพย์ไทยมี Quick Ratio เฉลี่ยประมาณเท่าไหร่?

Quick Ratio เฉลี่ยของบริษัทจดทะเบียนในตลาดหลักทรัพย์ไทยจะแตกต่างกันไปอย่างมากในแต่ละอุตสาหกรรม ไม่มีค่าเฉลี่ยรวมที่ใช้ได้กับทุกบริษัท อย่างไรก็ตาม ตลาดหลักทรัพย์แห่งประเทศไทย (SET) มีข้อมูลอัตราส่วนทางการเงินของบริษัทจดทะเบียนแยกตามอุตสาหกรรม ซึ่งสามารถใช้เป็นข้อมูลอ้างอิงได้ คุณสามารถค้นหาข้อมูลบริษัทจดทะเบียนจาก SET เพื่อวิเคราะห์แต่ละกลุ่มอุตสาหกรรม

Quick Ratio กับ Cash Ratio ต่างกันอย่างไร และควรใช้ตัวไหนเมื่อไหร่สำหรับธุรกิจไทย?

Quick Ratio พิจารณาสินทรัพย์หมุนเวียนเร็วทั้งหมด (ไม่รวมสินค้าคงเหลือ) เช่น เงินสด ลูกหนี้การค้า ส่วน Cash Ratio พิจารณาเฉพาะเงินสดและรายการเทียบเท่าเงินสดเท่านั้น

- ใช้ Quick Ratio เมื่อ: ต้องการประเมินความสามารถในการชำระหนี้ระยะสั้นโดยไม่พึ่งพาสินค้าคงเหลือ เหมาะกับการวิเคราะห์ทั่วไป

- ใช้ Cash Ratio เมื่อ: ต้องการประเมินความสามารถในการชำระหนี้ในสถานการณ์ที่เข้มงวดที่สุด หรือเมื่อต้องการดูว่าบริษัทมีเงินสดพร้อมใช้เท่าไหร่ เหมาะกับการประเมินความเสี่ยงสูงสุด

หากต้องการยื่นขอสินเชื่อจากธนาคารในไทย Quick Ratio มีผลต่อการพิจารณาอย่างไร?

Quick Ratio เป็นหนึ่งในอัตราส่วนสำคัญที่ธนาคารในไทยใช้ประกอบการพิจารณาอนุมัติสินเชื่อ ธนาคารจะใช้ Quick Ratio เพื่อประเมินความสามารถในการชำระคืนหนี้ระยะสั้นของผู้กู้ หาก Quick Ratio สูงและมีแนวโน้มที่ดี จะช่วยเพิ่มความน่าเชื่อถือและโอกาสในการได้รับอนุมัติสินเชื่อ เนื่องจากแสดงให้เห็นว่าธุรกิจมีความสามารถในการจัดการสภาพคล่องได้ดี

มีโปรแกรมบัญชีหรือเครื่องมือออนไลน์ใดบ้างที่ช่วยคำนวณ Quick Ratio ให้ธุรกิจไทยได้ง่ายขึ้น?

ปัจจุบันมีโปรแกรมบัญชีและเครื่องมือออนไลน์หลายตัวที่ช่วยให้ธุรกิจไทยคำนวณ Quick Ratio และอัตราส่วนทางการเงินอื่นๆ ได้ง่ายขึ้น เช่น โปรแกรมบัญชีสำเร็จรูปต่างๆ ที่ใช้กันแพร่หลายในไทย (เช่น FlowAccount, PEAK Account) หรือระบบ ERP สำหรับธุรกิจขนาดใหญ่ นอกจากนี้ยังมีเว็บไซต์หรือ Spreadsheet Template ที่สามารถดาวน์โหลดมาใช้คำนวณเองได้