บทนำ: ทำความเข้าใจคะแนนเครดิตบูโรและความสำคัญ

ในยุคปัจจุบันที่การเงินส่วนบุคคลมีความซับซ้อนมากขึ้น คะแนนเครดิตจากเครดิตบูโรกลายเป็นกุญแจสำคัญที่เปิดหรือปิดประตูสู่โอกาสทางการเงินต่าง ๆ ไม่ว่าจะเป็นการขอสินเชื่อบ้าน สินเชื่อรถยนต์ หรือการสมัครบัตรเครดิต สถาบันการเงินจะพิจารณาข้อมูลด้านนี้เป็นอันดับต้น ๆ เพราะมันสะท้อนถึงพฤติกรรมการเงิน วินัย และความน่าเชื่อถือของผู้ขอสินเชื่อโดยตรง

ข้อมูลเหล่านี้ถูกจัดเก็บและประมวลผลโดยบริษัท ข้อมูลเครดิตแห่งชาติ จำกัด (NCBS) ซึ่งเป็นหน่วยงานกลางที่รวบรวมประวัติการชำระหนี้จากธนาคาร บริษัทสินเชื่อ และสถาบันการเงินทั้งหมดทั่วประเทศ เพื่อนำมาสร้างเป็นรายงานเครดิตและให้คะแนนผลลัพธ์ที่เรียกว่า “คะแนนเครดิตบูโร” ยิ่งคะแนนสูง ยิ่งแสดงถึงความเสี่ยงต่ำในการปล่อยกู้ ทำให้ผู้มีคะแนนดีมีสิทธิพิเศษทั้งในด้านอัตราดอกเบี้ยที่ต่ำกว่า และโอกาสในการได้รับอนุมัติที่สูงขึ้น

ระดับคะแนนเครดิต FF คืออะไร? เจาะลึกความหมายและผลกระทบ

เมื่อพูดถึงระดับ “FF” ในระบบเครดิตบูโรของไทย นี่คือสัญญาณเตือนว่าผู้ที่ได้รับคะแนนนี้กำลังอยู่ในสถานะทางการเงินที่รุนแรงที่สุด คะแนน FF ไม่ใช่แค่การจ่ายบิลล่าเล็กน้อย แต่เป็นการระบุว่ามีประวัติการผิดนัดชำระหนี้อย่างต่อเนื่อง หรือมีหนี้เสียที่ยังค้างชำระเป็นเวลานาน โดยอาจรวมถึงการถูกดำเนินคดีฟ้องร้อง หรืออยู่ในกระบวนการปรับโครงสร้างหนี้ที่ยังไม่สำเร็จ

ผลกระทบที่ตามมานั้นรุนแรงและกินวงกว้าง ไม่เพียงแต่ส่งผลต่อการเข้าถึงบริการทางการเงิน แต่ยังอาจลามไปถึงด้านอื่น ๆ ของชีวิตได้

- การขอสินเชื่อเป็นไปได้ยากถึงขั้นเป็นไปไม่ได้: ไม่ว่าจะเป็นสินเชื่อบ้าน สินเชื่อรถยนต์ สินเชื่อส่วนบุคคล หรือแม้แต่สินเชื่อธุรกิจขนาดเล็ก แทบจะไม่มีสถาบันการเงินใดที่จะยอมรับคำขอ เพราะมองว่าความเสี่ยงสูงเกินไป

- การสมัครบัตรเครดิต: ใบสมัครจะถูกปฏิเสธโดยอัตโนมัติ เนื่องจากระบบตรวจสอบคะแนนเครดิตในทันที และคะแนน FF จะถูกจัดอยู่ในกลุ่มที่ไม่สามารถอนุมัติได้

- ผลกระทบต่อบริการทางการเงินอื่นๆ: แม้แต่บริการที่ดูเหมือนไม่เกี่ยวข้อง เช่น การเช่าซื้อสินค้า การขอวงเงิน overdraft หรือการเปิดบัญชีบางประเภท อาจมีการตรวจสอบเครดิต และกลายเป็นอุปสรรค

- โอกาสในการทำงานบางอาชีพ: สำหรับงานที่เกี่ยวข้องกับการจัดการเงิน หรือตำแหน่งที่ต้องการความน่าเชื่อถือสูง เช่น งานในธนาคาร หรือตำแหน่งบริหาร การตรวจสอบประวัติเครดิตอาจเป็นส่วนหนึ่งของการพิจารณา ซึ่งคะแนน FF อาจทำให้เสียโอกาสได้

โดยสรุป คะแนนเครดิต FF คือการถูกตัดสิทธิ์จากระบบการเงินหลัก ทำให้การวางแผนชีวิต ไม่ว่าจะเป็นการซื้อบ้าน การซื้อรถ หรือการลงทุนในอนาคต เป็นเรื่องที่ทำได้ยากอย่างยิ่ง

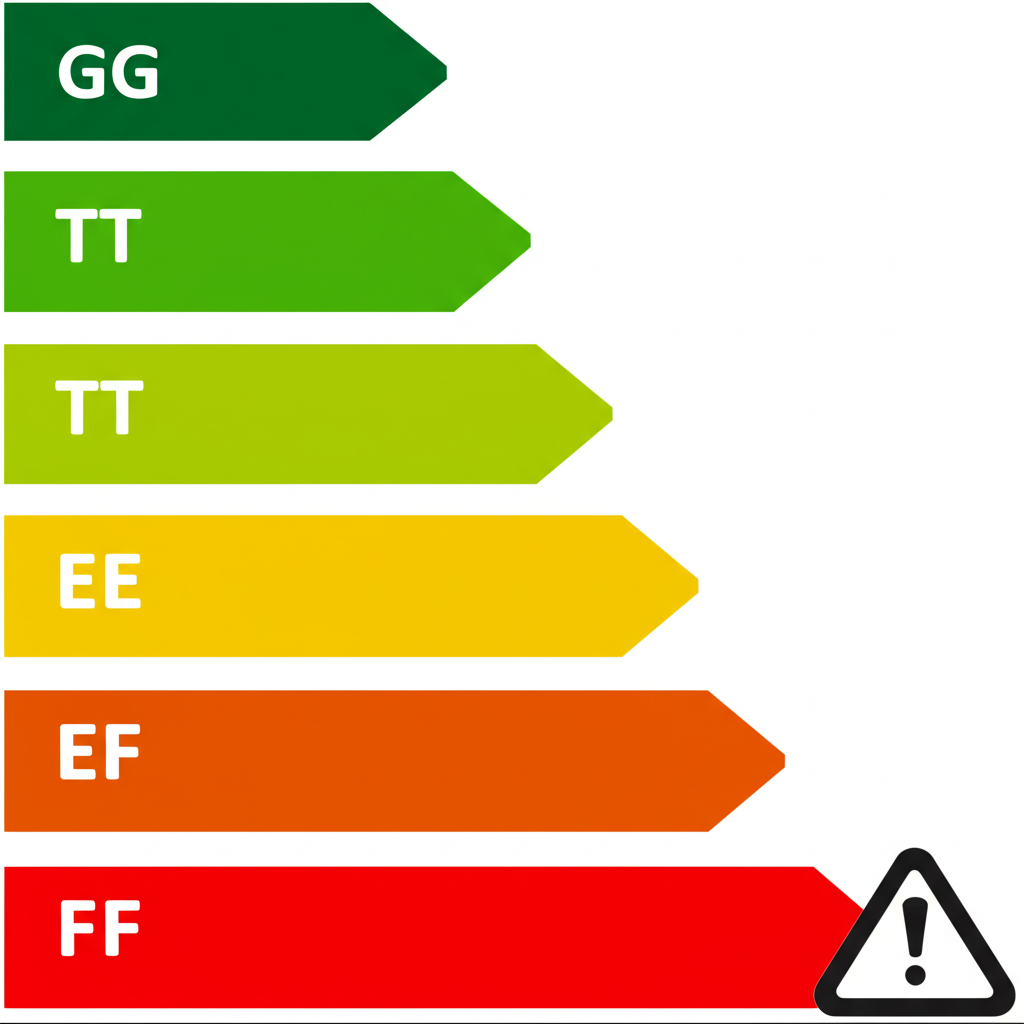

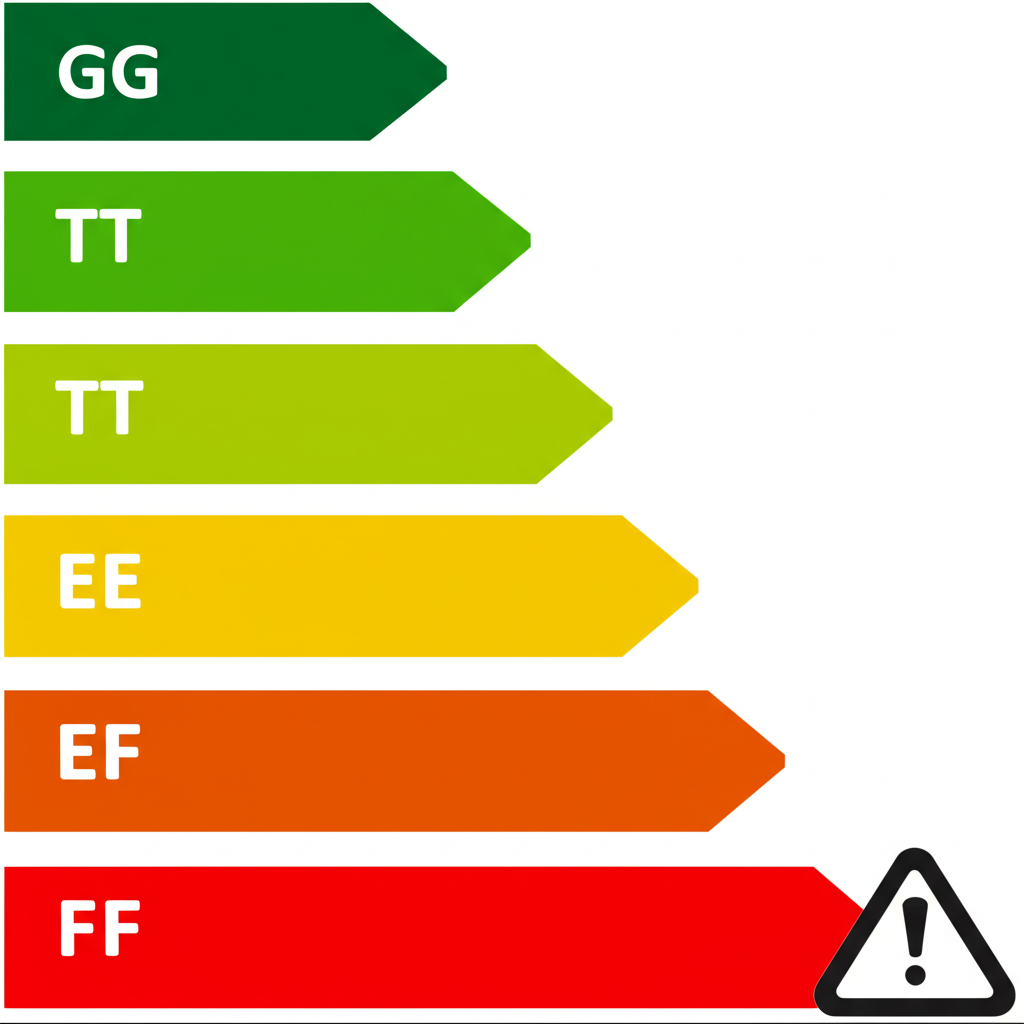

เปรียบเทียบ FF กับระดับคะแนนเครดิตอื่นๆ

เพื่อให้เข้าใจภาพรวมของระบบการให้คะแนนเครดิตในประเทศไทย ลองมาดูการเปรียบเทียบระดับคะแนนที่พบได้บ่อยที่สุด ซึ่งช่วยให้เห็นว่า FF อยู่ในตำแหน่งที่เลวร้ายเพียงใดเมื่อเทียบกับระดับอื่น

| ระดับคะแนน | ความหมายโดยประมาณ | โอกาสทางการเงิน |

|---|---|---|

| GG | ประวัติการชำระดีเยี่ยม ไม่มีหนี้เสีย | สูงมาก: ได้รับการอนุมัติสินเชื่อและบัตรเครดิตง่าย อัตราดอกเบี้ยดี |

| TT | ประวัติการชำระดี มีความเสี่ยงต่ำ | สูง: มีโอกาสได้รับการอนุมัติสินเชื่อและบัตรเครดิตดี |

| EE | ประวัติการชำระปานกลาง อาจมีล่าช้าบ้างแต่แก้ไขแล้ว | ปานกลาง: ยังพอมีโอกาส แต่เงื่อนไขอาจเข้มงวดกว่า |

| FF | ประวัติการผิดนัดชำระรุนแรง มีหนี้เสีย | ต่ำมากถึงไม่มี: แทบไม่มีโอกาสได้รับการอนุมัติสินเชื่อใดๆ |

จากตารางจะเห็นชัดว่า FF เป็นระดับคะแนนที่อยู่ในขั้นวิกฤต ซึ่งสถาบันการเงินพิจารณาอย่างเข้มงวด แม้จะมีความพยายามในการสมัคร แต่โอกาสที่จะผ่านการอนุมัตินั้นแทบไม่มีเลย

สาเหตุหลักที่ทำให้ได้คะแนนเครดิต FF

การได้รับคะแนน FF ไม่ใช่เรื่องที่เกิดขึ้นในวันเดียว แต่เป็นผลพวงจากพฤติกรรมทางการเงินที่สะสมมาอย่างต่อเนื่อง หรือเหตุการณ์ไม่คาดฝันที่จัดการไม่ดี ซึ่งมีสาเหตุหลัก ๆ ดังนี้

- การผิดนัดชำระหนี้เกิน 90 วัน: นี่คือจุดเปลี่ยนสำคัญ พอหนี้ค้างเกิน 3 เดือน จะถูกจัดเป็น “หนี้เสีย” และถูกระบุไว้ในรายงานเครดิตอย่างชัดเจน ส่งผลให้คะแนนตกทันที

- การถูกฟ้องร้องดำเนินคดี: เมื่อเจ้าหนี้ไม่สามารถติดตามหนี้ได้ อาจฟ้องร้องเพื่อบังคับชำระ ข้อมูลการดำเนินคดีนี้จะถูกบันทึกในเครดิตบูโร และส่งผลกระทบต่อสถานะเครดิตอย่างรุนแรง

- การปรับโครงสร้างหนี้ที่ไม่สำเร็จ: แม้จะเคยเจรจาและตกลงแผนชำระใหม่ แต่หากยังไม่สามารถจ่ายตามข้อตกลงได้ ก็จะถือว่าผิดนัดซ้ำ และยิ่งทำให้คะแนนตกหนักกว่าเดิม

- การเป็นผู้ค้ำประกันแล้วเจ้าของหนี้ผิดนัดชำระ: หลายคนอาจไม่รู้ว่า การเป็นผู้ค้ำประกัน คือการรับภาระหนี้แทน หากผู้กู้หลักไม่จ่าย และคุณไม่สามารถช่วยชำระได้ คุณก็จะถูกบันทึกว่ามีหนี้ค้างชำระเช่นกัน

- การประกาศล้มละลาย: นี่คือทางเลือกสุดท้ายของผู้ที่จัดการหนี้ไม่ได้ ซึ่งจะส่งผลให้คะแนนเครดิตตกทันที และติดลบเป็นเวลานานหลายปี

ทุกสาเหตุเหล่านี้ชี้ให้เห็นถึงจุดร่วมเดียวกัน คือ ความไม่สามารถบริหารจัดการหนี้สินได้อย่างมีประสิทธิภาพ หรือขาดวินัยทางการเงิน ซึ่งเป็นสิ่งที่สถาบันการเงินใช้ประเมินความเสี่ยง

แนวทางการแก้ไขและปรับปรุงคะแนนเครดิต FF ในประเทศไทย

แม้สถานการณ์จะดูมืดมน การมีคะแนนเครดิต FF ก็ไม่ได้หมายถึงการหมดทาง ยังมีหนทางให้เริ่มต้นใหม่ได้ แต่ต้องอาศัยความตั้งใจจริง ความอดทน และแผนการที่ชัดเจน การฟื้นฟูเครดิตไม่ใช่เรื่องที่เกิดขึ้นในข้ามคืน แต่เป็นกระบวนการระยะยาวที่ต้องทำอย่างสม่ำเสมอ

- ขั้นตอนที่ 1: ตรวจสอบรายงานเครดิตบูโรอย่างละเอียด

ก้าวแรกเริ่มจากการรู้ความจริง คุณควรขอตรวจสอบรายงานเครดิตของตัวเองผ่านช่องทางของบริษัท ข้อมูลเครดิตแห่งชาติ จำกัด (NCBS) ไม่ว่าจะเป็นเว็บไซต์ https://www.ncb.co.th/check-credit-bureau/ แอปพลิเคชัน หรือเคาน์เตอร์ให้บริการ ตรวจสอบทุกรายการหนี้ ทั้งที่จำได้และไม่จำได้ ถ้าพบข้อมูลผิดพลาด ต้องรีบแจ้งเพื่อขอแก้ไขทันที เพราะข้อมูลที่ผิดอาจทำให้คุณเสียโอกาสโดยไม่จำเป็น - ขั้นตอนที่ 2: ชำระหนี้ค้างชำระ

ไม่มีทางเลี่ยง หัวใจของการฟื้นฟูคือการชำระหนี้ให้หมด หรืออย่างน้อยก็เริ่มจ่าย จัดลำดับความสำคัญของหนี้ เช่น หนี้ที่มีดอกเบี้ยสูง หรือหนี้ที่ถูกฟ้องร้อง ควรเร่งชำระก่อน หากมีหลายหนี้ อาจใช้กลยุทธ์ “ชำระหนี้ก้อนเล็กก่อน” เพื่อสร้างกำลังใจ และลดภาระดอกเบี้ยสะสม การแสดงความตั้งใจในการชำระ จะช่วยเพิ่มความน่าเชื่อถือในระยะยาว - ขั้นตอนที่ 3: เจรจากับสถาบันการเงิน

หากไม่สามารถชำระทั้งหมดได้ในคราวเดียว อย่าเพิกเฉย ติดต่อเจ้าหนี้โดยตรงเพื่อเจรจาขอปรับโครงสร้างหนี้ ขอผ่อนผัน ขอลดดอกเบี้ย หรือขอชำระเฉพาะเงินต้น สถาบันการเงินหลายแห่งยินดีช่วยเหลือผู้ที่แสดงความตั้งใจจริง การเจรจาอย่างสุภาพและโปร่งใส อาจเปิดทางใหม่ให้กับคุณได้ - ขั้นตอนที่ 4: สร้างประวัติการเงินที่ดีขึ้น

เมื่อเริ่มเคลียร์หนี้เก่า ต่อไปคือการสร้าง “เครดิตดี” ใหม่ ซึ่งอาจเริ่มจากสิ่งเล็ก ๆ เช่น:

- การเปิดบัญชีเงินฝากและบริหารอย่างมีระเบียบ

- การขอสินเชื่อขนาดเล็กที่มีหลักประกัน เช่น สินเชื่อนาโนไฟแนนซ์ หรือสินเชื่อจำนำทะเบียนรถ โดยต้องมั่นใจว่าสามารถชำระตรงเวลา

- การชำระค่าสาธารณูปโภค เช่น ค่าน้ำ ค่าไฟ ค่ามือถือ ให้ตรงเวลา แม้ไม่ถูกบันทึกในเครดิตบูโรโดยตรง แต่สะท้อนวินัยการเงินที่ดี

สิ่งสำคัญที่สุดคือ “ความสม่ำเสมอ” การชำระตรงเวลาในทุก ๆ เดือนจะค่อย ๆ สร้างภาพลักษณ์ใหม่ให้กับคุณ - ขั้นตอนที่