RSI คืออะไร? พื้นฐานสำคัญก่อนเข้าใจ Divergence

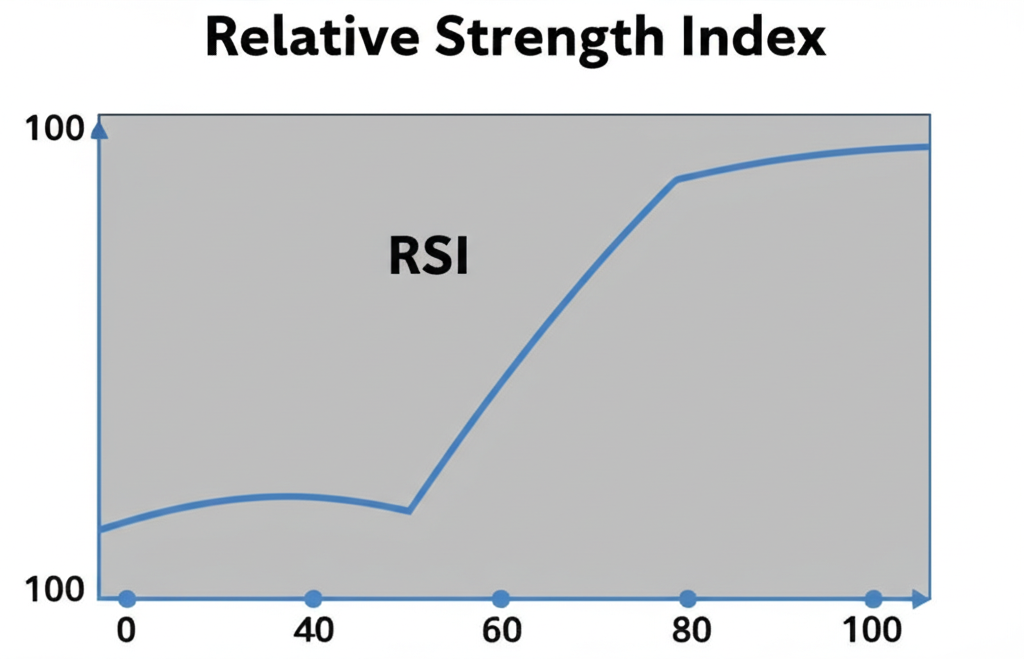

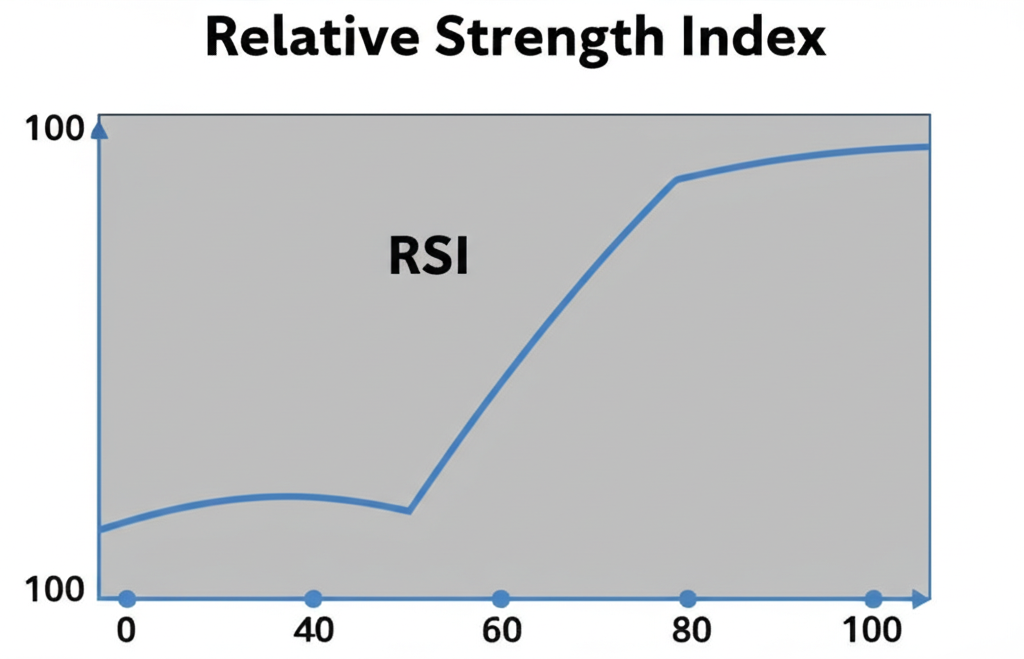

ก่อนจะเจาะลึกถึง RSI Divergence สิ่งแรกที่นักลงทุนควรเข้าใจอย่างแท้จริงคือพื้นฐานของ Relative Strength Index (RSI) อินดิเคเตอร์ประเภท Oscillator ที่ได้รับความนิยมสูงในกลุ่มเทรดเดอร์ทั่วโลก โดยถูกพัฒนาขึ้นโดย J. Welles Wilder Jr. นักวิเคราะห์ชื่อดัง โดยจุดประสงค์หลักของ RSI คือการวัดความเร็วและทิศทางของการเปลี่ยนแปลงราคา หรือที่เรียกว่า “โมเมนตัม” ซึ่งช่วยให้ผู้ใช้สามารถคาดการณ์จุดเปลี่ยนของแนวโน้มได้ก่อนที่ราคาจะหันกลับตัว

RSI แสดงผลเป็นเส้นกราฟที่เคลื่อนไหวในช่วงค่า 0 ถึง 100 โดยทั่วไปนิยมใช้ค่าพารามิเตอร์ 14 ซึ่งหมายถึงการคำนวณจากข้อมูลราคาปิดย้อนหลัง 14 แท่งเทียน ซึ่งถือว่ามีความสมดุลระหว่างความไวของสัญญาณและความแม่นยำ อย่างไรก็ตาม สำหรับผู้ที่ต้องการสัญญาณเร็วขึ้น เช่น ผู้ที่เทรดระยะสั้น อาจเลือกใช้ค่า RSI 7 แต่ต้องแลกมากับความเสี่ยงของสัญญาณหลอกที่เพิ่มขึ้น ส่วนผู้ที่เน้นความมั่นคงอาจเลือกใช้ค่า 21 เพื่อลดความผันผวนของสัญญาณ

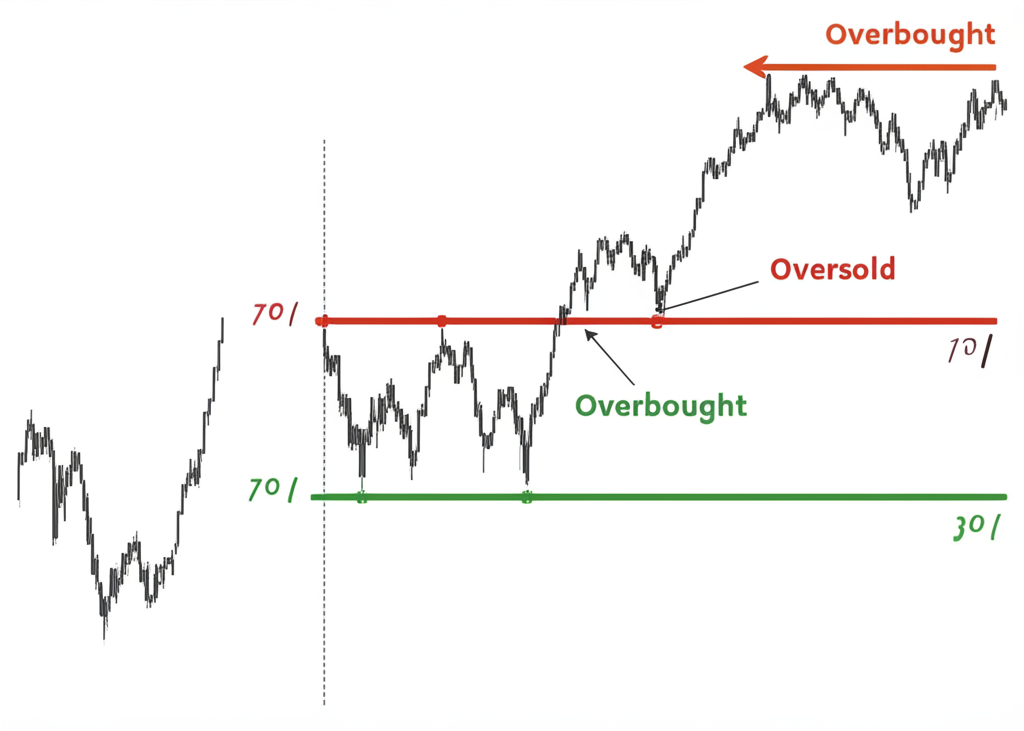

ระดับที่นักวิเคราะห์ให้ความสำคัญในการตีความ RSI ได้แก่:

* **โซน Overbought (ซื้อมากเกินไป):** เมื่อ RSI อยู่ที่ 70 ขึ้นไป มักบ่งชี้ว่าสินทรัพย์ถูกซื้ออย่างหนักในระยะสั้น และอาจมีแรงขายเข้ามา ทำให้ราคาปรับตัวลงได้

* **โซน Oversold (ขายมากเกินไป):** เมื่อ RSI อยู่ที่ 30 ลงมา มักสะท้อนถึงแรงขายที่รุนแรง และอาจเกิดการดีดตัวขึ้นเมื่อแรงขายเริ่มหมดแรง

อย่างไรก็ตาม การตีความเพียงแค่ระดับ overbought หรือ oversold อาจไม่เพียงพอ เพราะในตลาดที่มีแนวโน้มชัดเจน เส้น RSI อาจคงอยู่ในโซนเหล่านี้ได้นานโดยที่ราคาไม่กลับตัวทันที ดังนั้น การพิจารณาแนวโน้มโดยรวมและใช้ RSI ร่วมกับเครื่องมืออื่นจึงเป็นกุญแจสำคัญ อ้างอิงจาก Investopedia

RSI Divergence คืออะไร? ทำความเข้าใจแก่นแท้ของสัญญาณ

RSI Divergence เกิดขึ้นเมื่อการเคลื่อนไหวของราคาสินทรัพย์ไม่สอดคล้องกับทิศทางของเส้น RSI ซึ่งเป็นสัญญาณเชิงลึกที่บ่งบอกถึงการเปลี่ยนแปลงในพลังงานของแนวโน้ม หรือที่เรียกว่า โมเมนตัม ที่อาจกำลังอ่อนตัวลง แม้ว่าราคาจะยังคงเคลื่อนไหวในทิศทางเดิมอยู่ก็ตาม

ในสถานการณ์ปกติ หากราคาขึ้นต่อเนื่อง โมเมนตัมก็ควรเพิ่มขึ้นเช่นกัน ทำให้ RSI ทำจุดสูงสุดใหม่ตามราคา ในทำนองเดียวกัน ถ้าราคาลงต่อเนื่อง RSI ก็ควรทำจุดต่ำสุดใหม่ แต่เมื่อเกิด Divergence ขึ้น หมายความว่าแม้ราคาจะทำจุดสูงสุดใหม่หรือจุดต่ำสุดใหม่ แต่ RSI กลับไม่สามารถทำจุดสุดยอดใหม่ได้ หรือกลับกัน แสดงให้เห็นว่าแรงขับเคลื่อนเบื้องหลังราคาเริ่มขาดความต่อเนื่อง ซึ่งเป็นสัญญาณเตือนล่วงหน้าว่าแนวโน้มอาจถึงจุดเปลี่ยน

สัญญาณนี้จึงมีความสำคัญอย่างยิ่ง เพราะมันช่วยให้เทรดเดอร์มองเห็นจุดอ่อนของแนวโน้มก่อนที่ราคาจะหันกลับทิศจริงๆ โดย RSI Divergence แบ่งออกเป็นสองกลุ่มหลัก ได้แก่ Regular Divergence ที่บ่งชี้ถึงการกลับตัวของแนวโน้ม และ Hidden Divergence ที่ชี้ไปที่การกลับมาของแรงขับเคลื่อนหลังจากพักตัว

ประเภทของ RSI Divergence: Regular และ Hidden

RSI Divergence ไม่ใช่แค่สัญญาณเดียว แต่มีหลายรูปแบบที่สื่อความหมายต่างกัน โดยสามารถแยกออกเป็นสองประเภทหลัก ซึ่งแต่ละแบบมีข้อสังเกตและนัยยะที่แตกต่างกันโดยสิ้นเชิง

Regular Divergence (Bullish และ Bearish)

Regular Divergence เป็นสัญญาณที่บ่งบอกถึงความเป็นไปได้สูงที่แนวโน้มจะกลับตัว โดยเฉพาะเมื่อเกิดขึ้นหลังจากราคาเคลื่อนไหวอย่างรุนแรงมาเป็นเวลานาน

* **Regular Bullish Divergence:** เกิดขึ้นเมื่อราคาทำ “จุดต่ำสุดใหม่” ที่ต่ำลง (Lower Low) แต่เส้น RSI กลับทำจุดต่ำสุดที่ “สูงขึ้น” (Higher Low) หรือไม่สามารถลดต่ำเท่าเดิมได้ นี่คือสัญญาณบอกว่าแรงขายเริ่มหมดแรง แม้ราคาจะยังลงต่อ แต่การที่ RSI ไม่ตามลง แสดงว่าแรงขายน้อยลง ซึ่งอาจนำไปสู่การกลับตัวขึ้นในไม่ช้า ตัวอย่างเช่น ราคา Bitcoin ลดลงจาก $20,000 เป็น $19,000 แต่ RSI ไม่ได้ต่ำเท่าเดิม โดยจาก 25 เพิ่มขึ้นมาอยู่ที่ 30 นั่นคือสัญญาณ Regular Bullish Divergence ที่ควรจับตา

* **Regular Bearish Divergence:** เกิดขึ้นเมื่อราคาทำ “จุดสูงสุดใหม่” ที่สูงขึ้น (Higher High) แต่ RSI กลับทำจุดสูงสุดที่ “ต่ำลง” (Lower High) นี่คือสัญญาณว่าแรงซื้อเริ่มอ่อนตัว แม้ราคาจะยังเพิ่มขึ้น แต่โมเมนตัมไม่แข็งแรงเหมือนเดิม บ่งชี้ถึงความเสี่ยงที่ราคาจะกลับตัวลง ตัวอย่างเช่น ราคาหุ้น Tesla เพิ่มจาก $250 เป็น $260 แต่ RSI จาก 75 ลดลงเหลือ 70 แสดงถึงความอ่อนแอของแรงซื้อ

Hidden Divergence (Bullish และ Bearish)

ในทางตรงกันข้าม Hidden Divergence ไม่ได้บ่งชี้ถึงการกลับตัว แต่เป็นการบ่งบอกว่าแนวโน้มเดิมยังคงมีแรงขับเคลื่อน และการเคลื่อนไหวล่าสุดเป็นเพียงการพักตัวหรือปรับฐานเท่านั้น

* **Hidden Bullish Divergence:** เกิดในแนวโน้มขาขึ้น เมื่อราคาทำ “จุดต่ำสุดที่สูงขึ้น” (Higher Low) แต่ RSI กลับทำ “จุดต่ำสุดที่ต่ำลง” (Lower Low) ซึ่งอาจดูขัดแย้ง แต่กลับเป็นสัญญาณบวก เพราะแสดงว่าแม้โมเมนตัมจะชั่วคราวลดลง แต่ราคาไม่กลับลงไปต่ำเท่าเดิม บ่งบอกว่าแนวโน้มขาขึ้นยังแข็งแรงและน่าจะกลับขึ้นต่อ ตัวอย่างเช่น คู่เงิน EUR/USD ปรับฐานจาก 1.0800 ขึ้นมาที่ 1.0850 (Higher Low) แต่ RSI จาก 40 ลดลงเหลือ 35 ซึ่งถือเป็น Hidden Bullish Divergence

* **Hidden Bearish Divergence:** เกิดในแนวโน้มขาลง เมื่อราคาทำ “จุดสูงสุดที่ต่ำลง” (Lower High) แต่ RSI กลับทำ “จุดสูงสุดที่สูงขึ้น” (Higher High) นี่คือสัญญาณว่าแนวโน้มขาลงยังไม่หมดแรง การดีดตัวขึ้นเพียงเล็กน้อยไม่ได้หมายถึงการกลับตัว และอาจตามมาด้วยการลดลงอีกครั้ง ตัวอย่างเช่น ราคาทองคำดีดจาก $1950 ลงมาแตะ $1940 แต่ RSI จาก 60 เพิ่มขึ้นเป็น 65 ซึ่งบ่งบอกถึง Hidden Bearish Divergence

ตารางเปรียบเทียบ: Regular vs. Hidden Divergence

เพื่อให้เข้าใจง่ายและชัดเจนยิ่งขึ้น ตารางด้านล่างสรุปความแตกต่างของ RSI Divergence ทั้ง 4 ประเภทอย่างเป็นระบบ:

| ประเภท Divergence | การเคลื่อนไหวของราคา | การเคลื่อนไหวของ RSI | นัยยะของสัญญาณ |

| :————————- | :————————– | :————————— | :—————– |

| **Regular Bullish** | ทำ Lower Low | ทำ Higher Low | กลับตัวเป็นขาขึ้น |

| **Regular Bearish** | ทำ Higher High | ทำ Lower High | กลับตัวเป็นขาลง |

| **Hidden Bullish** | ทำ Higher Low (ในขาขึ้น) | ทำ Lower Low | ไปต่อในขาขึ้น |

| **Hidden Bearish** | ทำ Lower High (ในขาลง) | ทำ Higher High | ไปต่อในขาลง |

วิธีการระบุ RSI Divergence บนกราฟอย่างแม่นยำ

การมองหา RSI Divergence ต้องอาศัยทั้งความเข้าใจในแนวคิดและความชำนาญในการอ่านกราฟ โดยทำตามขั้นตอนต่อไปนี้อย่างเป็นระบบ:

1. **ระบุจุด Swing High และ Swing Low ของราคา:** เริ่มต้นด้วยการสังเกตจุดที่ราคาเปลี่ยนทิศทางอย่างชัดเจนบนกราฟ เช่น จุดสูงสุดที่ราคากลับตัวลง (Swing High) หรือจุดต่ำสุดที่ราคากลับตัวขึ้น (Swing Low) ควรเลือกจุดที่เด่นชัดและมีนัยยะสำคัญทางเทคนิค ไม่ใช่แค่การแกว่งตัวเล็กน้อย

2. **หาจุดสอดคล้องกันบนเส้น RSI:** เมื่อพบจุด Swing บนกราฟราคาแล้ว ให้ไปดูที่ช่วงเวลาเดียวกันบนหน้าต่าง RSI เพื่อหาว่า RSI ทำจุดสูงสุดหรือต่ำสุดที่สอดคล้องกันหรือไม่

3. **ลากเส้นเชื่อมเพื่อเปรียบเทียบทิศทาง:** ใช้เส้นตรงเชื่อมระหว่างจุด Swing สองจุดของราคา และทำเช่นเดียวกันกับเส้น RSI

* สำหรับ Regular Divergence: ดูว่าราคาทำจุดต่ำลงแต่ RSI ทำจุดสูงขึ้น หรือราคาทำจุดสูงขึ้นแต่ RSI ทำจุดต่ำลง

* สำหรับ Hidden Divergence: ดูว่าราคาทำจุดสูงขึ้นหรือต่ำลงตามแนวโน้ม แต่ RSI กลับทำจุดที่ตรงข้าม

4. **เปรียบเทียบทิศทางของเส้นทั้งสอง:** หากเส้นที่ลากบนกราฟราคาและเส้นบน RSI เดินสวนทางกัน นั่นคือสัญญาณ Divergence

5. **ยืนยันความน่าเชื่อถือ:** ควรตรวจสอบว่า Divergence เกิดในบริเวณสำคัญ เช่น โซน overbought สำหรับ Bearish Divergence หรือ oversold สำหรับ Bullish Divergence หรือใกล้แนวรับแนวต้านหลัก เพราะจะเพิ่มความน่าเชื่อถือของสัญญาณ

ข้อควรจำคือ อย่าพยายามลากเส้นทุกจุดที่ดูเหมือน Divergence เพราะอาจเจอสัญญาณหลอกจำนวนมาก การฝึกฝนการระบุจุด Swing ที่ถูกต้องจึงเป็นพื้นฐานสำคัญของการใช้กลยุทธ์นี้อย่างมีประสิทธิภาพ

กลยุทธ์การเทรดด้วย RSI Divergence: เพิ่มประสิทธิภาพการตัดสินใจ

แม้ RSI Divergence จะเป็นสัญญาณที่มีพลัง แต่การใช้มันเพียงอย่างเดียวอาจนำไปสู่ความสูญเสียได้ การเพิ่มประสิทธิภาพต้องอาศัยการยืนยันจากเครื่องมืออื่นเพื่อกรองสัญญาณหลอกและเพิ่มโอกาสในการทำกำไร

การยืนยันสัญญาณ: ผสาน RSI Divergence กับเครื่องมืออื่น

การใช้ RSI Divergence ร่วมกับเครื่องมือวิเคราะห์อื่นจะช่วยให้การตัดสินใจมีเหตุมีผลมากขึ้น:

* **แนวรับและแนวต้าน:** Divergence ที่เกิดขึ้นใกล้แนวรับหรือแนวต้านที่แข็งแรง มักเป็นสัญญาณที่มีความน่าเชื่อถือสูง เช่น Regular Bullish Divergence ที่เกิดที่แนวรับหลัก ถือเป็นจุดเข้าซื้อที่มีความเสี่ยงต่ำและโอกาสทำกำไรสูง

* **รูปแบบแท่งเทียน:** การปรากฏตัวของรูปแบบแท่งเทียนกลับตัว เช่น Pin Bar, Engulfing, Hammer หรือ Morning Star หลังจาก Divergence ถือเป็นการยืนยันที่แข็งแกร่ง เพราะแสดงให้เห็นถึงการเปลี่ยนแปลงพฤติกรรมของผู้เล่นในตลาด

* **เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Average):** ใช้ MA เพื่อยืนยันทิศทางแนวโน้ม เช่น การที่ราคาขึ้นกลับมาเหนือ MA หลังจาก Bearish Divergence อาจเป็นสัญญาณยืนยันการกลับตัวขาขึ้น

* **ปริมาณการซื้อขาย (Volume):** หากการกลับตัวหลังจาก Divergence ตามมาด้วยปริมาณการซื้อขายที่เพิ่มขึ้น แสดงว่าผู้เล่นรายใหญ่เริ่มเข้าร่วม ซึ่งช่วยยืนยันความน่าเชื่อถือของสัญญาณ อ้างอิงจาก Babypips

ตัวอย่างเช่น หากคุณพบ Regular Bullish Divergence ที่แนวรับหลัก และตามมาด้วยแท่งเทียน Pin Bar ที่ปิดเหนือแนวรับพร้อมกับ Volume เพิ่มขึ้น นั่นคือสัญญาณเข้าซื้อที่มีความสมบูรณ์และมีความน่าจะเป็นสูง

การกำหนดจุดเข้า, จุดออก และ Stop Loss

การบริหารความเสี่ยงอย่างมีวินัยคือหัวใจของการเทรดที่ยั่งยืน:

* **จุดเข้า (Entry):** ไม่ควรเข้าทันทีที่เห็น Divergence แต่ควรรอให้สัญญาณยืนยัน เช่น การปิดแท่งเทียนเหนือแนวต้านย่อย หรือการทะลุผ่านเส้นแนวโน้มขาลงที่เกิดขึ้นหลัง Divergence

* **จุดทำกำไร (Take Profit):** ควรตั้งเป้าหมายที่แนวต้านหรือแนวรับถัดไป หรือใช้สัดส่วนความเสี่ยงต่อผลตอบแทน (Risk-Reward Ratio) ที่เหมาะสม เช่น 1:2 หรือ 1:3 เพื่อให้กำไรที่ได้ชดเชยความเสี่ยงได้อย่างคุ้มค่า

* **จุดตัดขาดทุน (Stop Loss):** ควรวาง Stop Loss ต่ำกว่าจุด Swing Low ล่าสุดสำหรับสัญญาณซื้อ หรือสูงกว่าจุด Swing High ล่าสุดสำหรับสัญญาณขาย เพื่อจำกัดความเสียหายหากตลาดไม่เป็นไปตามคาด

ข้อควรระวังและข้อผิดพลาดที่พบบ่อยในการใช้ RSI Divergence

แม้ RSI Divergence จะมีประสิทธิภาพ แต่ก็มีข้อจำกัดที่นักลงทุนควรตระหนักเพื่อหลีกเลี่ยงความผิดพลาดที่อาจก่อให้เกิดความเสียหาย

ความเข้าใจผิดและการใช้งานที่ไม่ถูกต้อง

* **มองหา Divergence ทุกที่ทุกเวลา:** การค้นหา Divergence บน Timeframe ที่เล็กเกินไป เช่น 1 นาที หรือ 5 นาที มักได้ผลลัพธ์ที่ไม่แม่นยำ เพราะตลาดในช่วงสั้นๆ มีเสียงรบกวนสูง การใช้ Timeframe ที่ใหญ่ขึ้น เช่น 1 ชั่วโมง 4 ชั่วโมง หรือรายวัน จะให้สัญญาณที่มีน้ำหนักมากกว่า

* **เข้าเทรดทันทีโดยไม่รอการยืนยัน:** เป็นข้อผิดพลาดที่พบบ่อยที่สุด การเห็น Divergence แล้วเข้าตลาดทันทีโดยไม่รอสัญญาณเสริม เช่น แท่งเทียน หรือ Volume อาจทำให้คุณติดกับดักของสัญญาณหลอกได้

* **ลืมดูแนวโน้มหลัก:** การเทรดสัญญาณกลับตัว (Regular Divergence) โดยไม่พิจารณาแนวโน้มใหญ่ อาจนำไปสู่การเทรดสวนกระแสน้ำ ซึ่งมีความเสี่ยงสูง โดยเฉพาะในตลาดขาขึ้นที่แข็งแรง การเน้น Hidden Divergence หรือรอสัญญาณที่สอดคล้องกับแนวโน้มจะปลอดภัยกว่า

* **พึ่งพารายตัวเดียว:** การใช้เพียง RSI Divergence โดยไม่พิจารณาปัจจัยพื้นฐานหรือข่าวสารสำคัญอาจทำให้พลาดภาพรวมที่ใหญ่กว่า

ข้อจำกัดของ RSI Divergence

* **สัญญาณหลอก:** ไม่มีอินดิเคเตอร์ใดที่แม่นยำ 100% RSI Divergence ก็เช่นกัน โดยเฉพาะในช่วงตลาดผันผวนสูงหรือช่วงที่มีข่าวสำคัญ

* **ในตลาด Sideways:** เมื่อราคาเคลื่อนไหวแบบกรอบแนวนอน RSI มักแกว่งตัวขึ้นลงอยู่ในกรอบ ทำให้เกิด Divergence บ่อยครั้งแต่ไม่มีนัยยะเชิงแนวโน้ม การใช้กลยุทธ์นี้ในช่วงดังกล่าวจึงควรหลีกเลี่ยง

* **ต้องใช้ร่วมกับเครื่องมืออื่นเสมอ:** นี่คือข้อจำกัดที่สำคัญที่สุด Divergence ควรใช้เป็น “สัญญาณเตือนเบื้องต้น” เท่านั้น และต้องได้รับการยืนยันจากเครื่องมืออื่นก่อนตัดสินใจเข้าตลาด

สรุป: ใช้ RSI Divergence ให้เกิดประโยชน์สูงสุด

RSI Divergence เป็นหนึ่งในเครื่องมือวิเคราะห์ทางเทคนิคที่ลึกซึ้งและทรงพลัง ที่ช่วยให้ผู้เทรดสามารถคาดการณ์การเปลี่ยนแปลงของแนวโน้มได้ก่อนที่ราคาจะแสดงออกมาอย่างชัดเจน การเข้าใจทั้ง Regular และ Hidden Divergence รวมถึงวิธีการระบุอย่างถูกต้อง เป็นกุญแจสำคัญในการใช้เครื่องมือนี้อย่างมีประสิทธิภาพ

อย่างไรก็ตาม ความสำเร็จไม่ได้มาจากการพึ่งพารายเดียว แต่ต้องอาศัยการผสมผสานกับเครื่องมืออื่น เช่น แนวรับแนวต้าน รูปแบบแท่งเทียน และ Volume เพื่อยืนยันสัญญาณ พร้อมทั้งบริหารความเสี่ยงอย่างมีวินัยด้วยการตั้ง Stop Loss และ Take Profit อยู่เสมอ

การฝึกฝนอย่างสม่ำเสมอ การเรียนรู้จากความผิดพลาด และการปรับใช้ให้เข้ากับสไตล์การเทรดของตนเอง คือทางลัดสู่ความเชี่ยวชาญ เมื่อใช้อย่างถูกวิธี RSI Divergence อาจกลายเป็นหนึ่งในกลยุทธ์สำคัญที่ช่วยให้คุณตัดสินใจได้อย่างแม่นยำและทำกำไรในตลาดได้อย่างยั่งยืน

RSI Divergence ใช้ได้กับสินทรัพย์อะไรบ้าง?

RSI Divergence สามารถใช้ได้กับสินทรัพย์หลากหลายประเภท ไม่ว่าจะเป็นหุ้น, Forex, คริปโตเคอร์เรนซี, สินค้าโภคภัณฑ์ (เช่น ทองคำ, น้ำมัน) และดัชนีต่างๆ ตราบใดที่สินทรัพย์นั้นมีกราฟราคาที่เคลื่อนไหวและสามารถคำนวณ RSI ได้หลักการทำงานก็จะยังคงเหมือนกัน

เราควรใช้ RSI ค่าเท่าไหร่ในการระบุ Divergence ที่เหมาะสมที่สุด?

ค่า RSI มาตรฐานที่นิยมใช้มากที่สุดคือ 14 ซึ่งให้ความสมดุลระหว่างความไวของสัญญาณและความน่าเชื่อถือ สำหรับการระบุ Divergence การใช้ RSI 14 มักจะให้ผลลัพธ์ที่ดี อย่างไรก็ตาม เทรดเดอร์บางคนอาจปรับใช้ค่าอื่น ๆ เช่น 7 (สำหรับสัญญาณที่เร็วขึ้น) หรือ 21 (สำหรับสัญญาณที่ช้าลงและน่าเชื่อถือมากขึ้น) ขึ้นอยู่กับสไตล์การเทรดและ Timeframe ที่ใช้

RSI Divergence มีความแม่นยำ 100% หรือไม่ และมีวิธีจัดการกับสัญญาณหลอกอย่างไร?

RSI Divergence ไม่มีความแม่นยำ 100% และสามารถเกิดสัญญาณหลอก (False Signals) ได้เสมอ วิธีจัดการกับสัญญาณหลอกคือ:

- รอการยืนยัน: อย่าเทรดเพียงแค่เห็น Divergence แต่ควรรอการยืนยันจากเครื่องมืออื่น ๆ เช่น รูปแบบแท่งเทียนกลับตัว, การทะลุแนวรับแนวต้าน, หรือการเปลี่ยนแปลงของปริมาณการซื้อขาย

- ใช้ใน Timeframe ที่สูงขึ้น: Divergence ใน Timeframe ที่ใหญ่กว่ามักมีความน่าเชื่อถือมากกว่า Timeframe ที่เล็กกว่า

- บริหารความเสี่ยง: ตั้งจุดตัดขาดทุน (Stop Loss) เสมอ เพื่อจำกัดความเสียหายหากสัญญาณ Divergence ไม่เป็นไปตามคาด

- หลีกเลี่ยงตลาด Sideways: สัญญาณ Divergence ในตลาดที่เคลื่อนที่แบบไร้ทิศทางมักไม่น่าเชื่อถือ

ความแตกต่างที่สำคัญระหว่าง Regular Bullish/Bearish และ Hidden Bullish/Bearish Divergence คืออะไร?

ความแตกต่างที่สำคัญคือ:

- Regular Divergence (Bullish/Bearish): เป็นสัญญาณที่บ่งบอกถึงการ “กลับตัว” (Reversal) ของแนวโน้ม โดย Regular Bullish บ่งบอกถึงการกลับตัวเป็นขาขึ้น และ Regular Bearish บ่งบอกถึงการกลับตัวเป็นขาลง

- Hidden Divergence (Bullish/Bearish): เป็นสัญญาณที่บ่งบอกถึงการ “ไปต่อ” (Continuation) ของแนวโน้ม โดย Hidden Bullish บ่งบอกถึงการไปต่อในแนวโน้มขาขึ้น และ Hidden Bearish บ่งบอกถึงการไปต่อในแนวโน้มขาลง

ควรใช้ RSI Divergence ร่วมกับอินดิเคเตอร์หรือเครื่องมือวิเคราะห์ทางเทคนิคอื่น ๆ อย่างไรเพื่อเพิ่มประสิทธิภาพ?

เพื่อเพิ่มประสิทธิภาพ ควรใช้ RSI Divergence ร่วมกับ:

- แนวรับแนวต้าน: Divergence ที่เกิดขึ้นใกล้แนวรับ/แนวต้านที่แข็งแกร่งมีความน่าเชื่อถือสูง

- รูปแบบแท่งเทียน: รอรูปแบบแท่งเทียนกลับตัวเพื่อยืนยันสัญญาณ

- เส้นค่าเฉลี่ยเคลื่อนที่ (Moving Average): ใช้เพื่อยืนยันแนวโน้มหรือเป็นจุดตัดขาดทุน/ทำกำไร

- ปริมาณการซื้อขาย (Volume): การเพิ่มขึ้นของ Volume ในทิศทางที่สอดคล้องกับสัญญาณจะช่วยยืนยันความแข็งแกร่ง

- MACD หรือ Stochastic: อินดิเคเตอร์ประเภท Oscillator อื่น ๆ สามารถใช้เพื่อยืนยันโมเมนตัมเพิ่มเติมได้

RSI Divergence มักเกิดขึ้นบ่อยแค่ไหนในตลาดที่มีแนวโน้มแตกต่างกัน?

RSI Divergence สามารถเกิดขึ้นได้ในตลาดทุกรูปแบบ แต่จะมีความชัดเจนและน่าเชื่อถือมากขึ้นในตลาดที่มีแนวโน้มที่ชัดเจน (Trending Market) Regular Divergence มักจะเกิดขึ้นเมื่อแนวโน้มกำลังจะหมดแรงและกลับตัว ส่วน Hidden Divergence มักจะเกิดขึ้นในขณะที่ตลาดกำลังพักตัวในแนวโน้มหลักแล้วเตรียมไปต่อ ในตลาด Sideways (ไร้ทิศทาง) Divergence อาจเกิดขึ้นบ่อยแต่ก็มักจะเป็นสัญญาณหลอกและมีความน่าเชื่อถือน้อย

ถ้าเกิด Divergence แล้วราคาไม่กลับตัวหรือไปต่อตามสัญญาณ หมายความว่าอย่างไร และควรทำอย่างไร?

หากเกิด Divergence แล้วราคาไม่เป็นไปตามสัญญาณ นั่นหมายความว่าสัญญาณนั้นเป็นสัญญาณหลอก หรือตลาดมีปัจจัยอื่นที่แข็งแกร่งกว่าเข้ามามีอิทธิพล ในสถานการณ์เช่นนี้ คุณควร:

- ยอมรับความผิดพลาด: หากเข้าเทรดไปแล้ว ควรตัดขาดทุนตามแผนที่วางไว้ (Stop Loss)

- ทบทวนการวิเคราะห์: ตรวจสอบว่ามีปัจจัยใดที่คุณมองข้ามไปหรือไม่ เช่น ข่าวสำคัญ, การเปลี่ยนแปลงแนวโน้มใน Timeframe ที่ใหญ่กว่า

- ไม่ฝืนตลาด: หากสัญญาณไม่ได้รับการยืนยันหรือผิดพลาด อย่าพยายามเข้าเทรดซ้ำหรือฝืนตลาด

มี RSI Divergence ทั้งหมดกี่ประเภท และแต่ละประเภทบ่งบอกถึงอะไร?

RSI Divergence มีทั้งหมด 4 ประเภทหลัก โดยแบ่งเป็น Regular Divergence และ Hidden Divergence ซึ่งแต่ละประเภทบ่งบอกถึง:

- Regular Bullish Divergence: สัญญาณกลับตัวเป็นขาขึ้น

- Regular Bearish Divergence: สัญญาณกลับตัวเป็นขาลง

- Hidden Bullish Divergence: สัญญาณไปต่อในแนวโน้มขาขึ้น

- Hidden Bearish Divergence: สัญญาณไปต่อในแนวโน้มขาลง

เทรดเดอร์มือใหม่ควรเริ่มต้นเรียนรู้และใช้ RSI Divergence อย่างไร?

เทรดเดอร์มือใหม่ควรเริ่มต้นดังนี้:

- ทำความเข้าใจพื้นฐาน RSI: เข้าใจ RSI คืออะไร, ค่า Overbought/Oversold

- เรียนรู้ประเภท Divergence: จดจำรูปแบบของ Regular และ Hidden Divergence ทั้งสี่ประเภท

- ฝึกระบุบนกราฟย้อนหลัง: ใช้บัญชีทดลอง (Demo Account) หรือดูจากกราฟย้อนหลังเพื่อฝึกระบุ Divergence

- ใช้ร่วมกับเครื่องมืออื่น: เริ่มต้นด้วยการผสานกับแนวรับแนวต้านหรือรูปแบบแท่งเทียนที่เข้าใจง่าย

- เริ่มจาก Timeframe ใหญ่: ฝึกใน Timeframe Daily หรือ 4 ชั่วโมงก่อน เพราะสัญญาณมีความน่าเชื่อถือสูงกว่า

- บริหารความเสี่ยงเสมอ: กำหนด Stop Loss และ Take Profit ทุกครั้ง

- ฝึกฝนอย่างสม่ำเสมอ: การเรียนรู้ต้องใช้เวลาและการฝึกฝน

ข้อผิดพลาดที่พบบ่อยที่สุดที่เทรดเดอร์ทำเมื่อใช้ RSI Divergence คืออะไร และจะหลีกเลี่ยงได้อย่างไร?

ข้อผิดพลาดที่พบบ่อยที่สุดคือการใช้ RSI Divergence เพียงอย่างเดียวโดยไม่รอการยืนยันจากเครื่องมืออื่น ๆ หรือการละเลยแนวโน้มหลักของตลาด ทำให้เกิดการเทรดสวนแนวโน้มที่เสี่ยงสูง

วิธีหลีกเลี่ยงคือ:

- ยืนยันสัญญาณเสมอ: ใช้กฎ 2-3 ข้อในการยืนยันสัญญาณก่อนเข้าเทรด

- เทรดตามแนวโน้มหลัก: หากยังไม่เชี่ยวชาญ ควรเน้นการเทรด Hidden Divergence หรือ Regular Divergence ที่สอดคล้องกับแนวโน้มหลัก

- ไม่เทรดใน Timeframe ที่เล็กเกินไป: หลีกเลี่ยงการเทรด Divergence ใน Timeframe ที่เล็กมาก ๆ เพื่อลดสัญญาณหลอก

- มีวินัยในการบริหารความเสี่ยง: การตั้ง Stop Loss เป็นสิ่งสำคัญที่สุดในการจำกัดความเสียหาย